研究内容

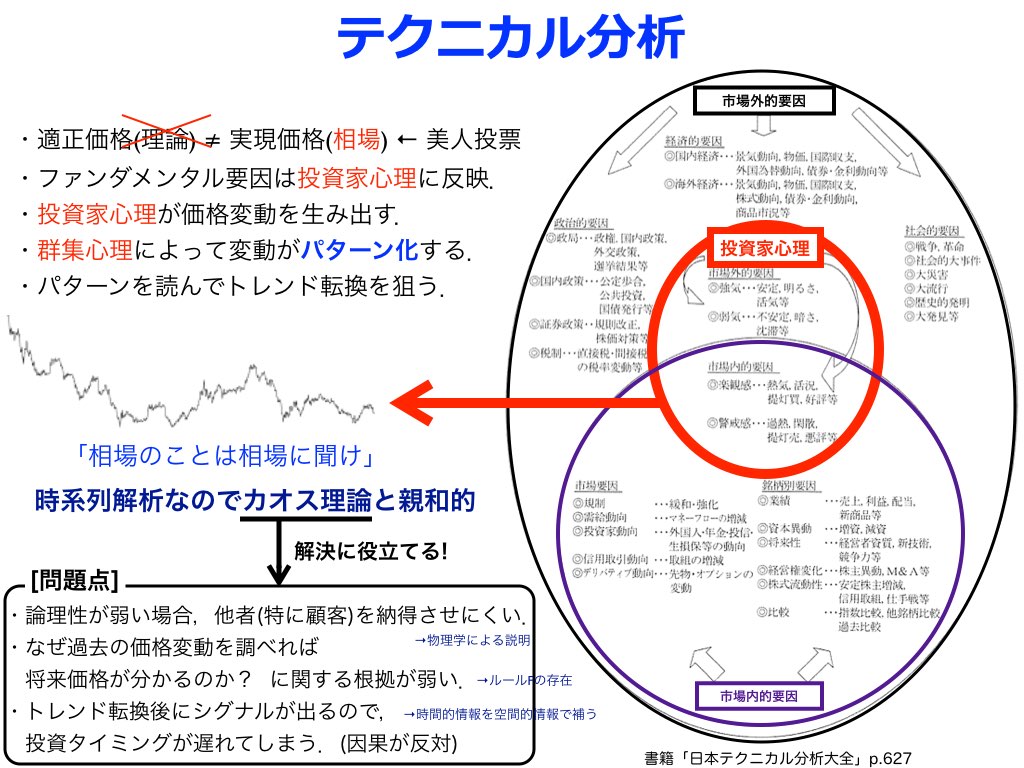

テクニカル分析

構造変化を読取りAIを支援する

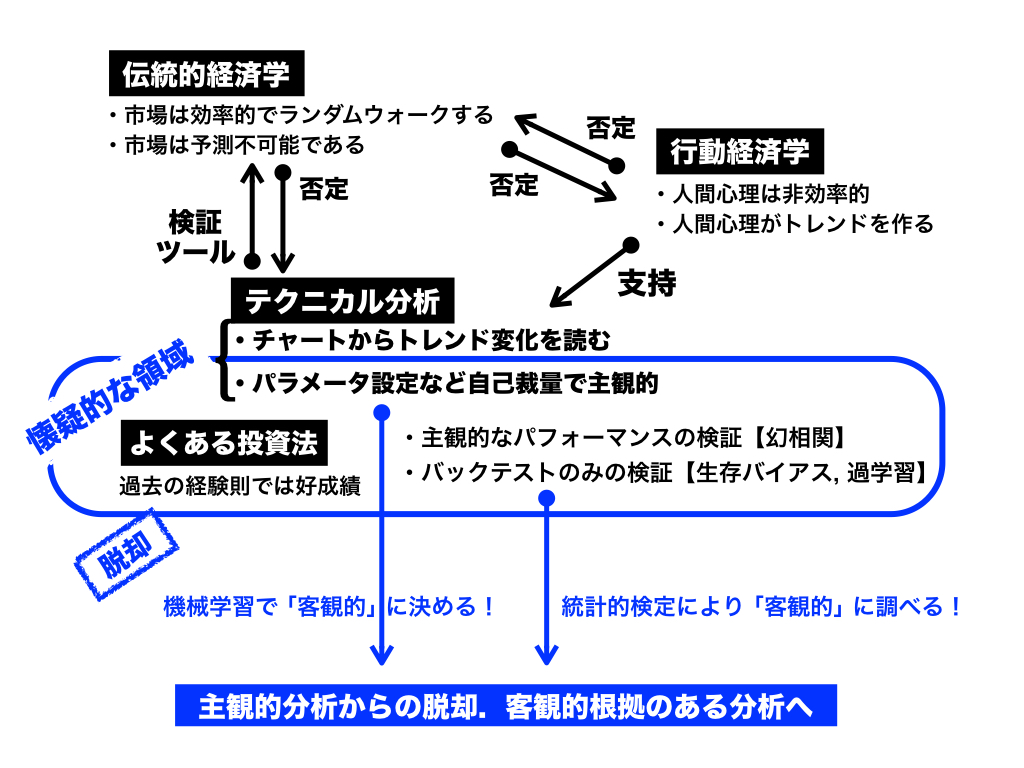

市場の構造変化についてはフレーム問題に相当するため,AIのみでは対応できません (AIはなぞなぞが解けません). 学習データに存在しないフレーム外の対応については「人間のサポート」が必要です. この観点から「伝統的なテクニカル分析」は,AIの支援ツールとして活用できる可能性があります.

ファンダメンタル分析 と テクニカル分析

ファンダメンタル分析で「お買い得」銘柄を探し, テクニカル分析で「お買い時」タイミングを探ります.それぞれ「投資」と「投機」の関係に似ています. 理論株価にいつ戻るか分からないファンダメンタル分析の弱点を,テクニカル分析でサポートできる可能性があります.

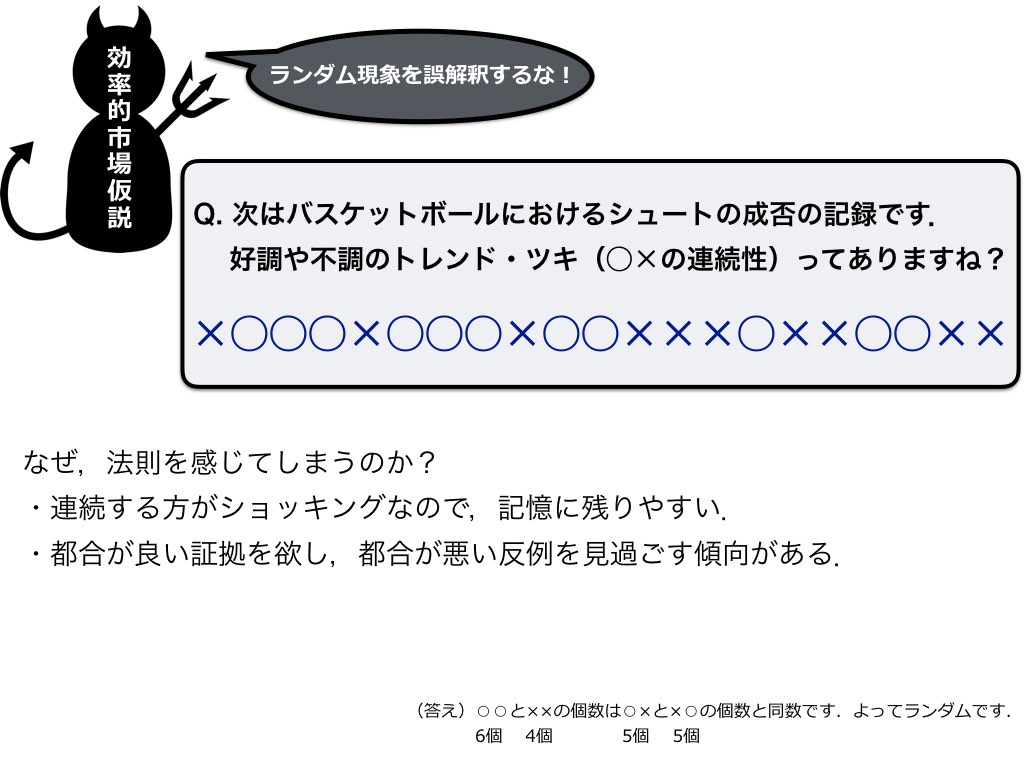

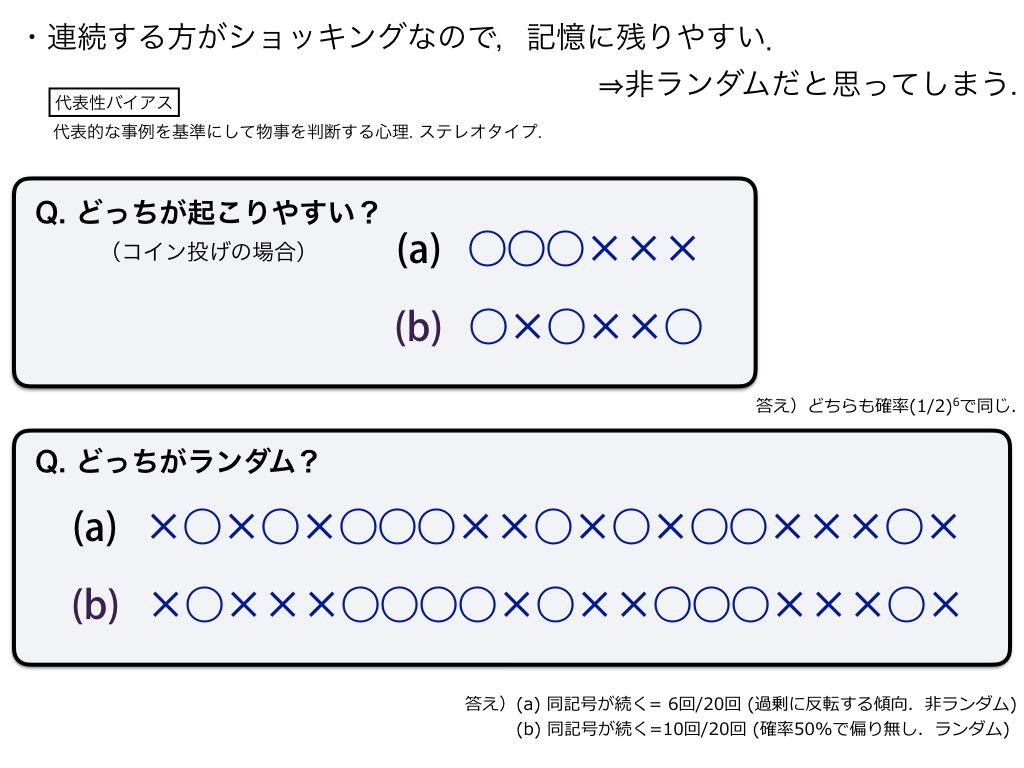

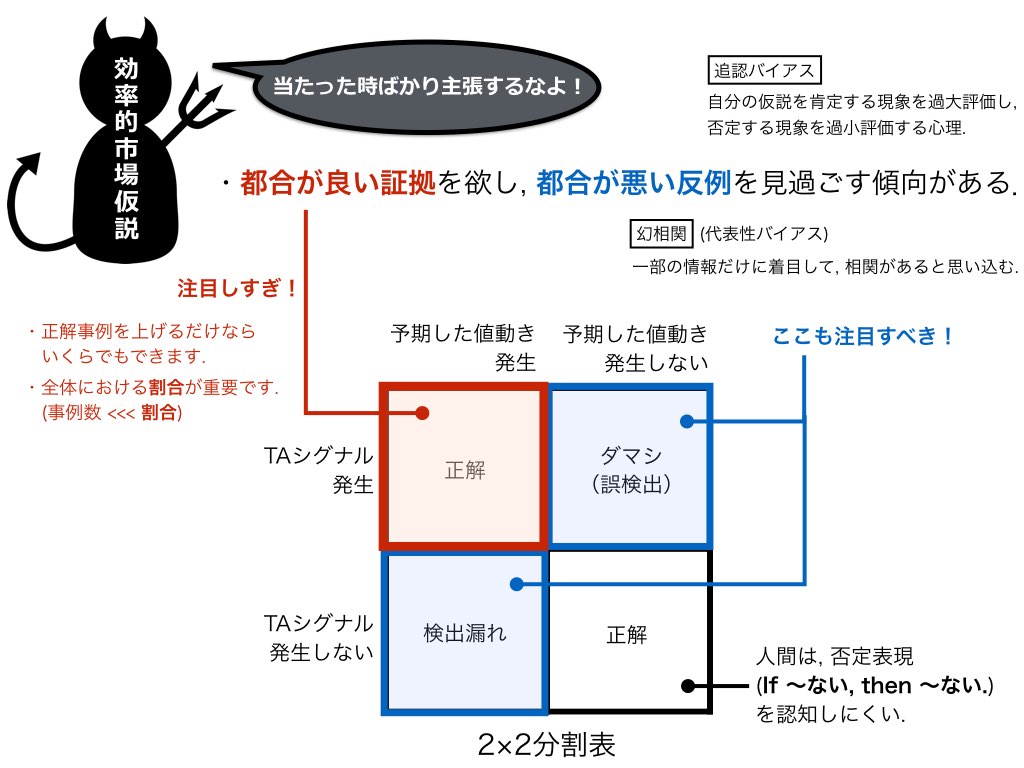

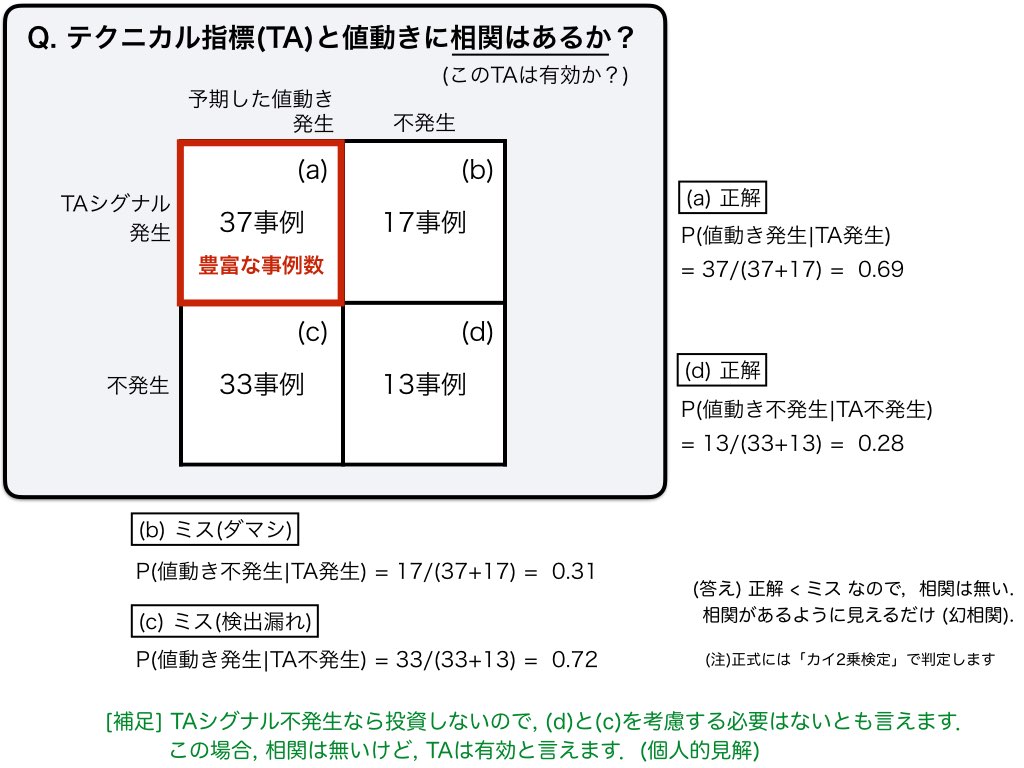

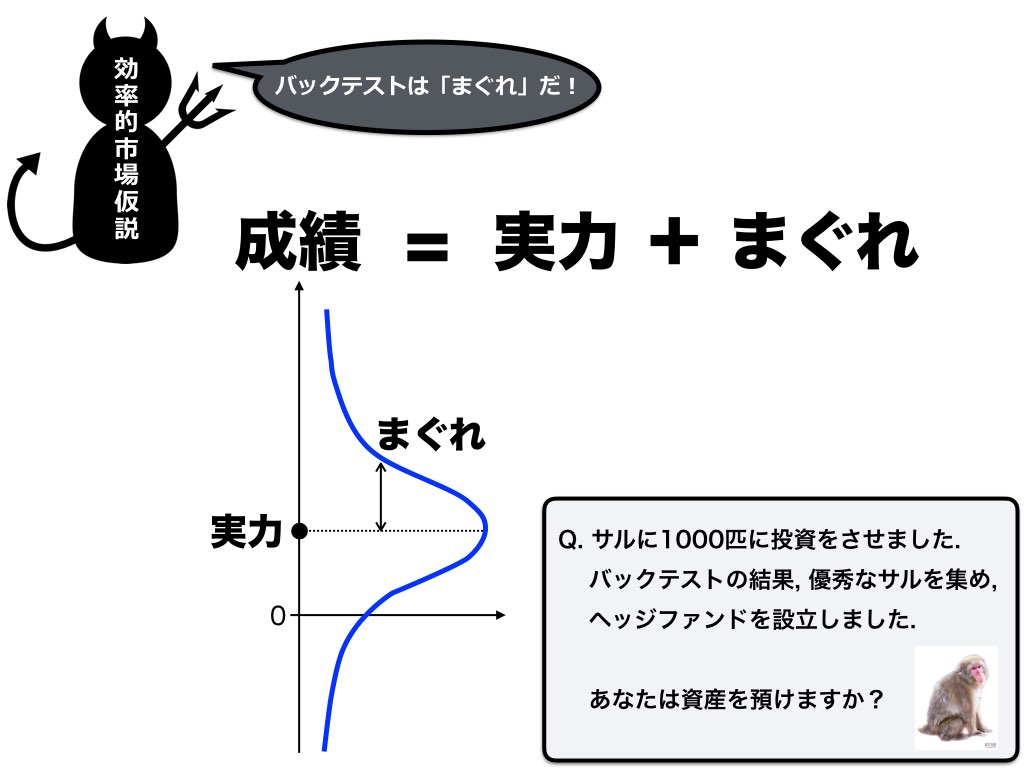

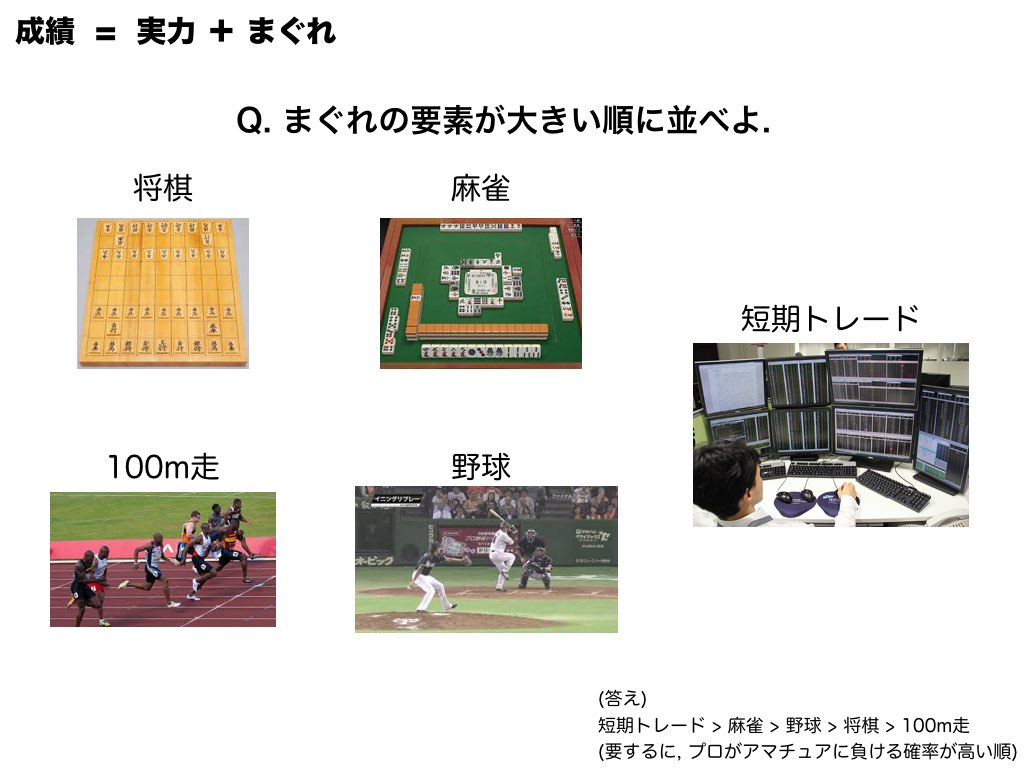

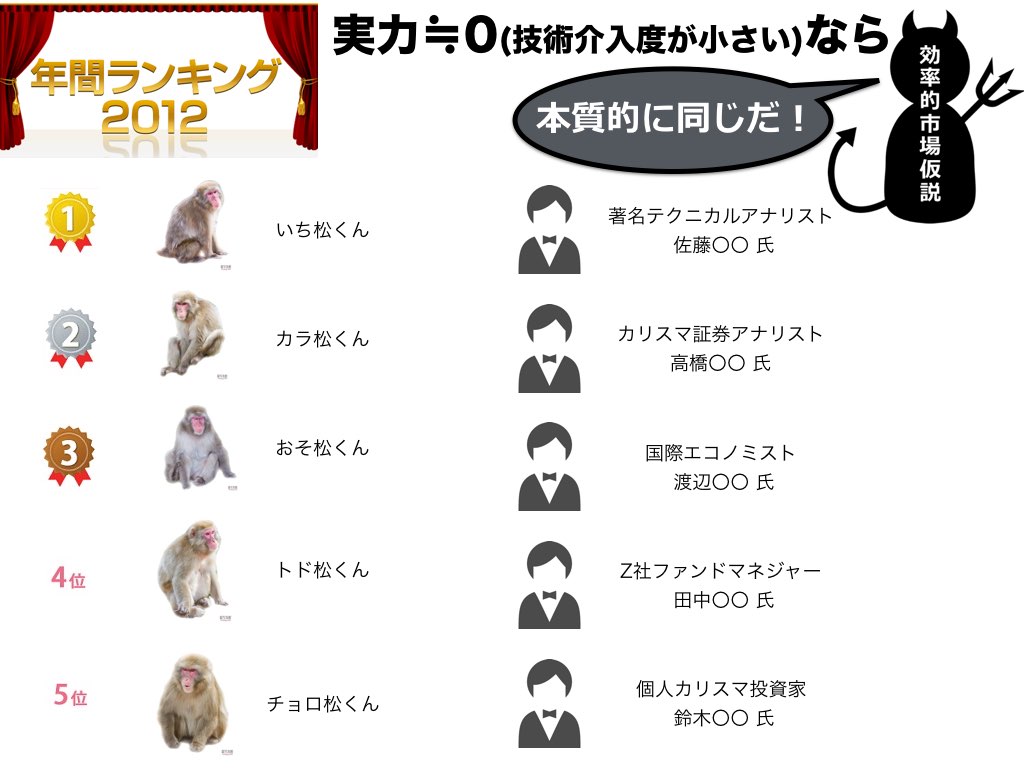

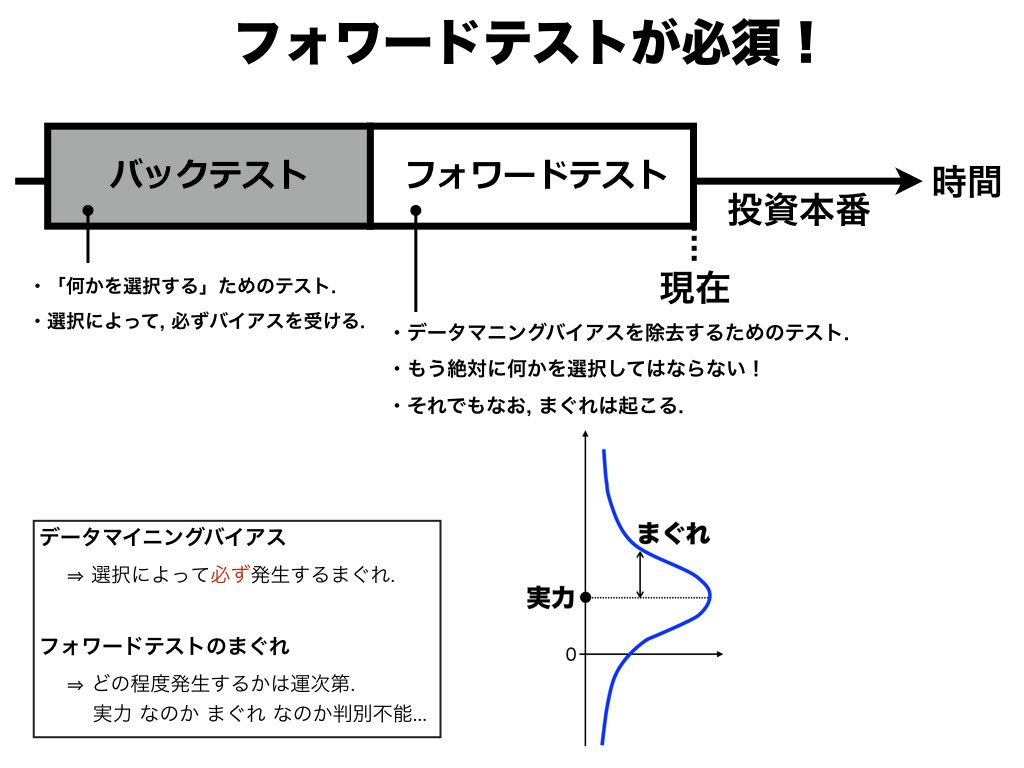

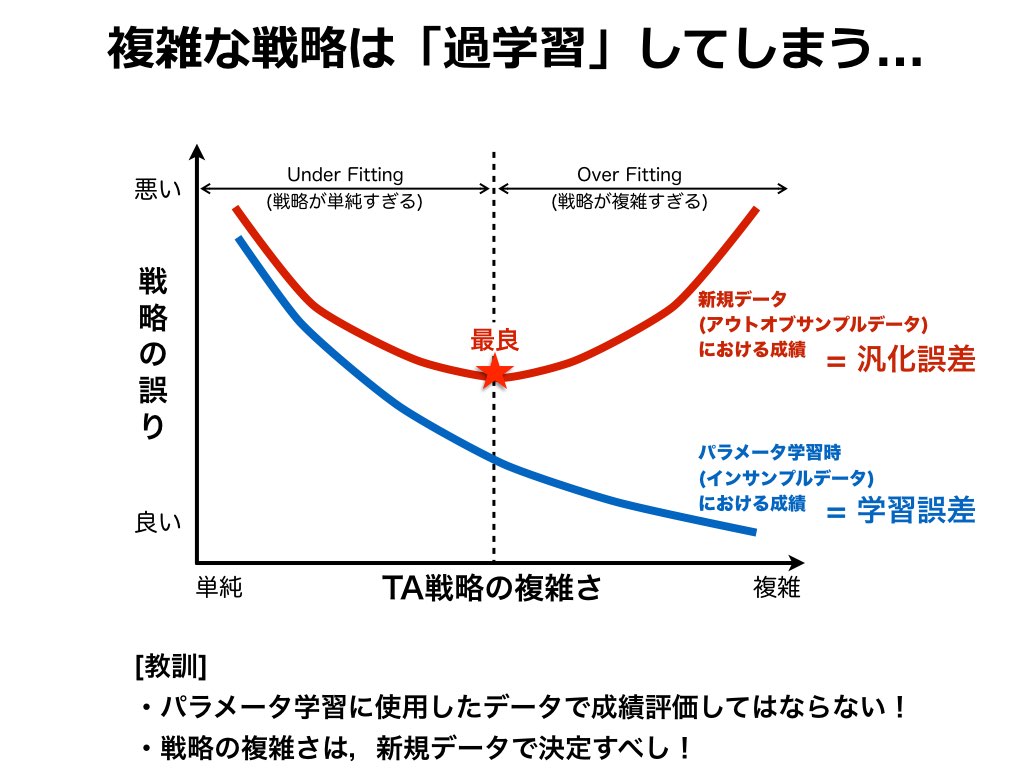

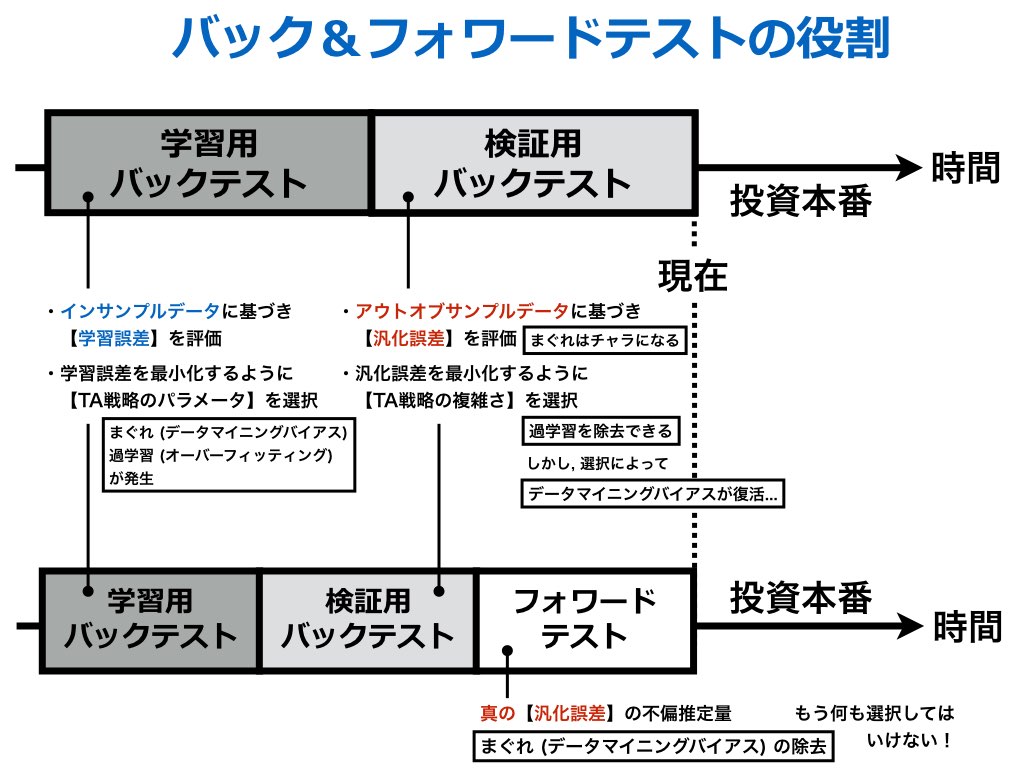

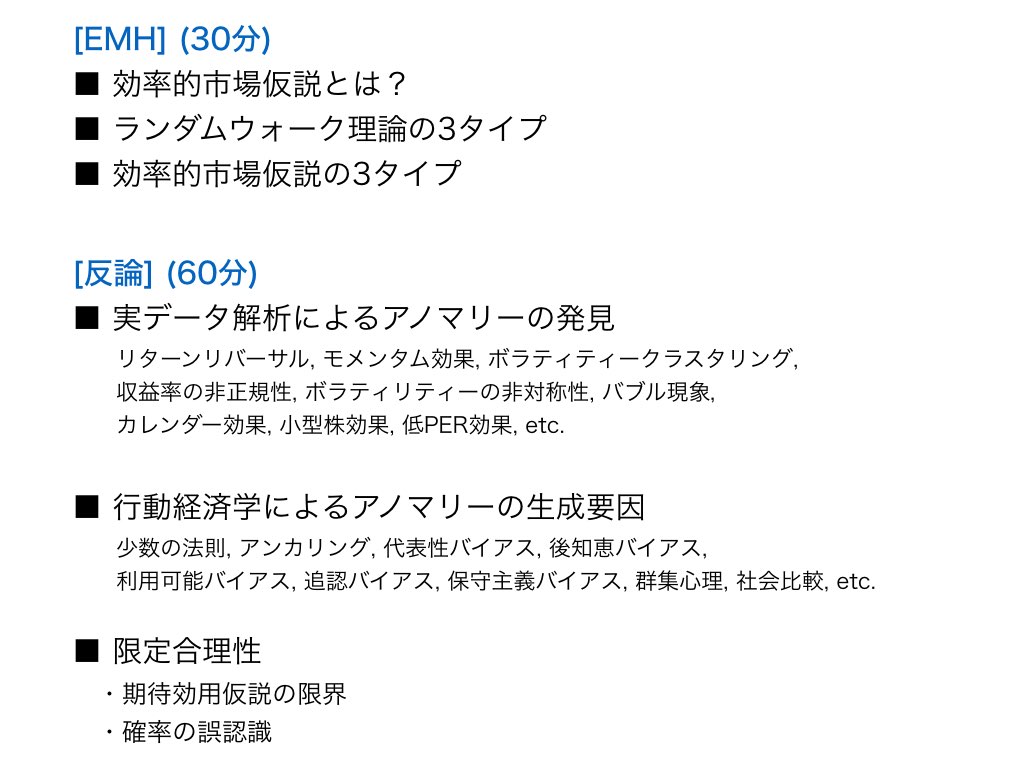

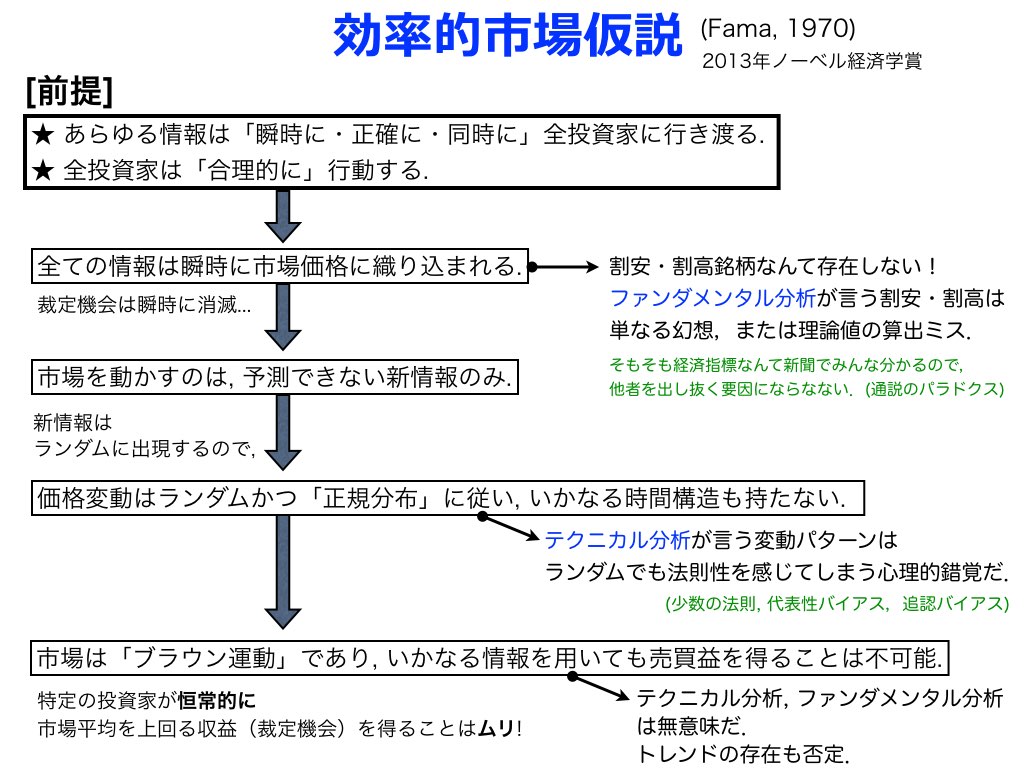

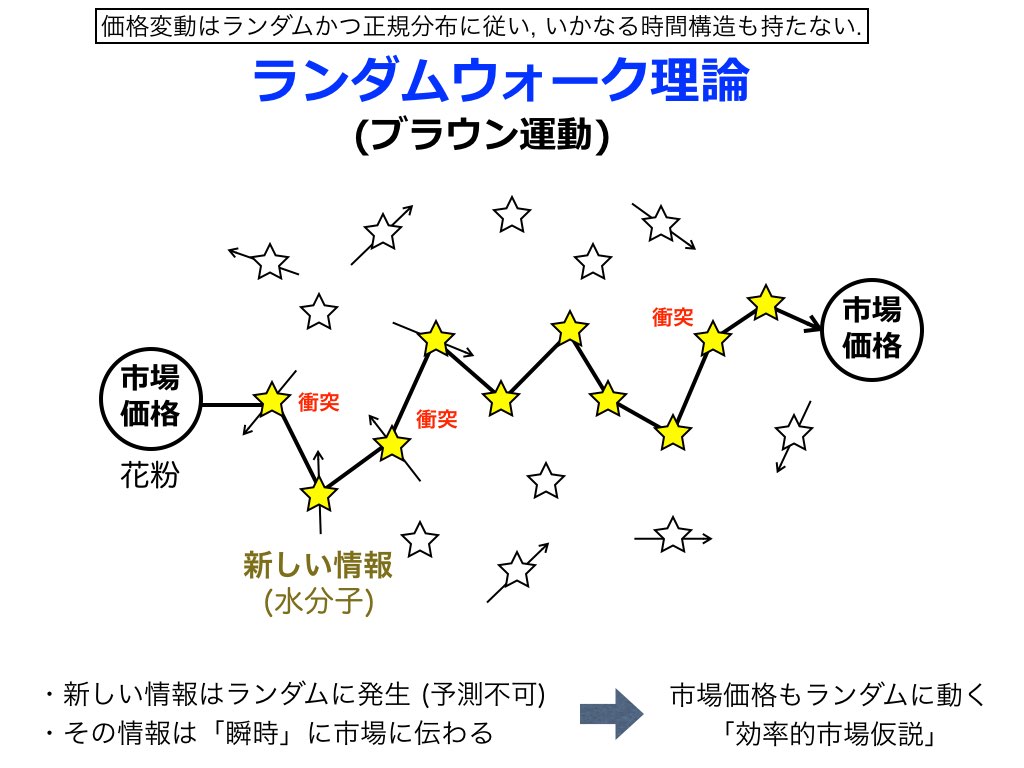

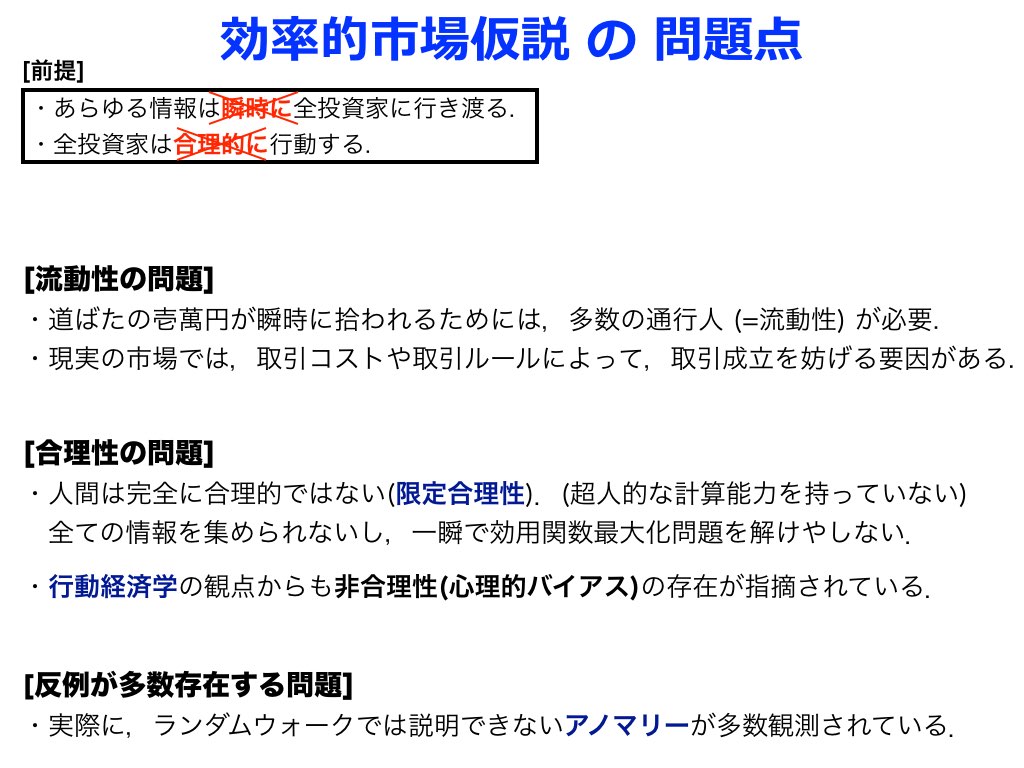

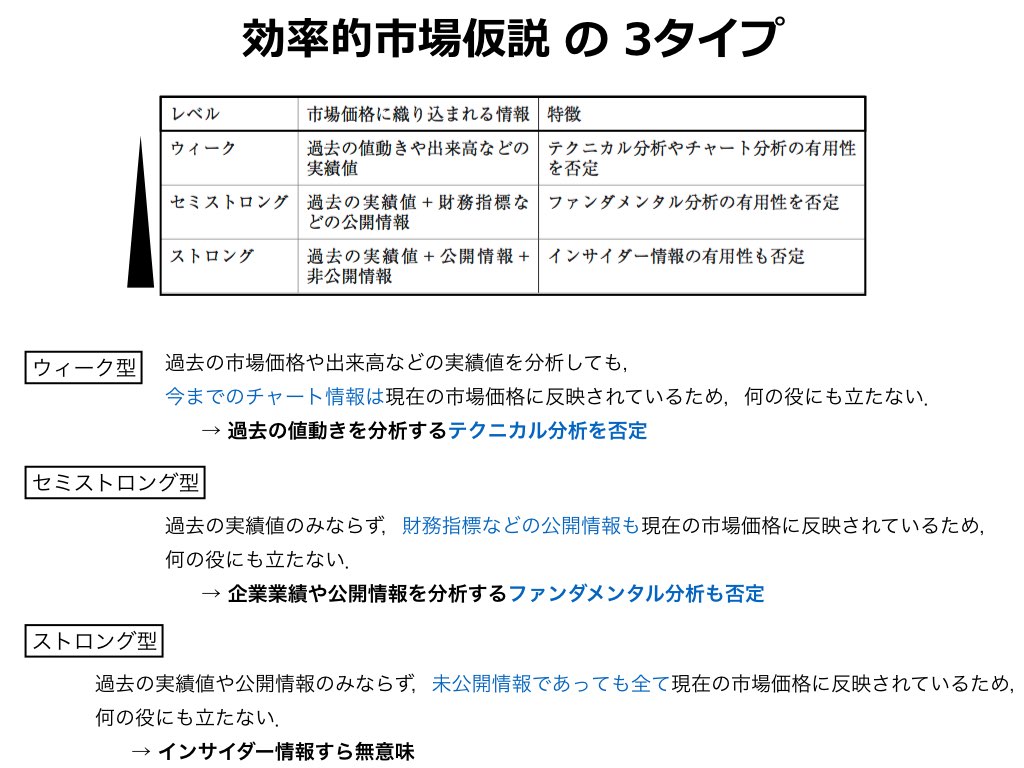

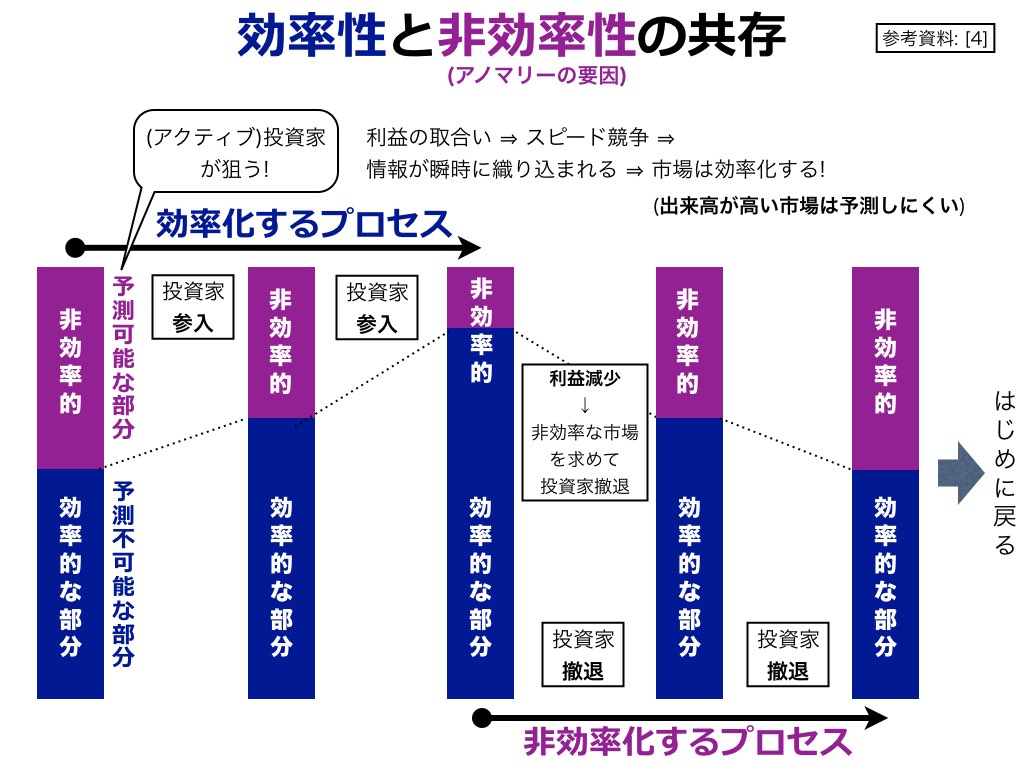

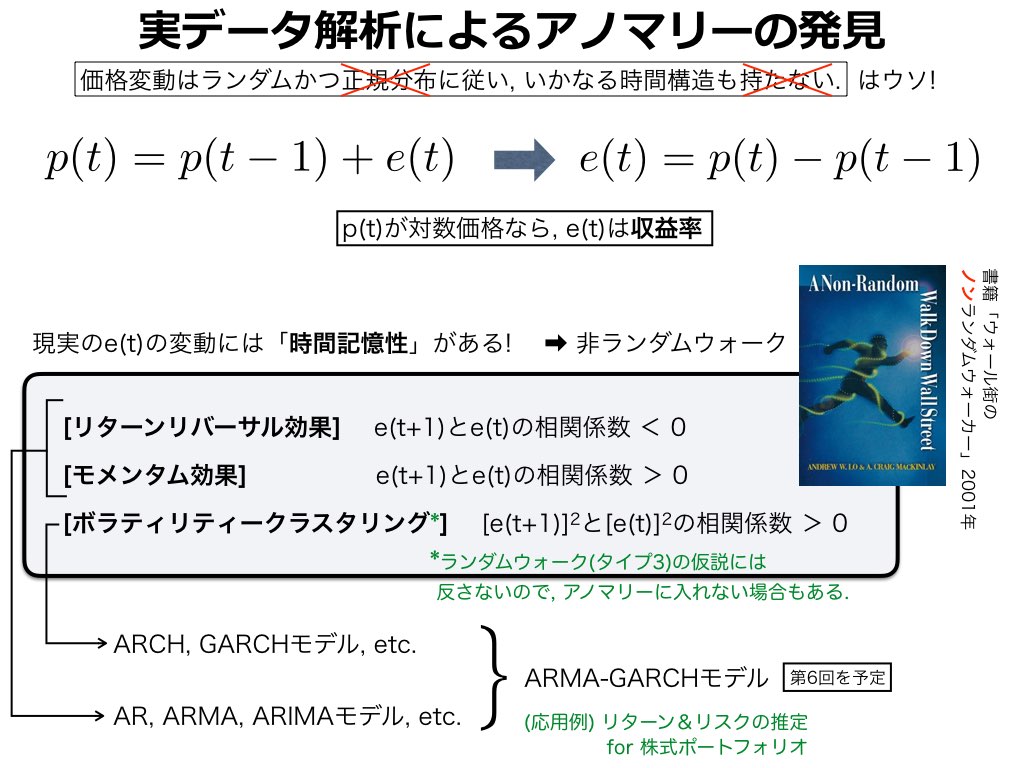

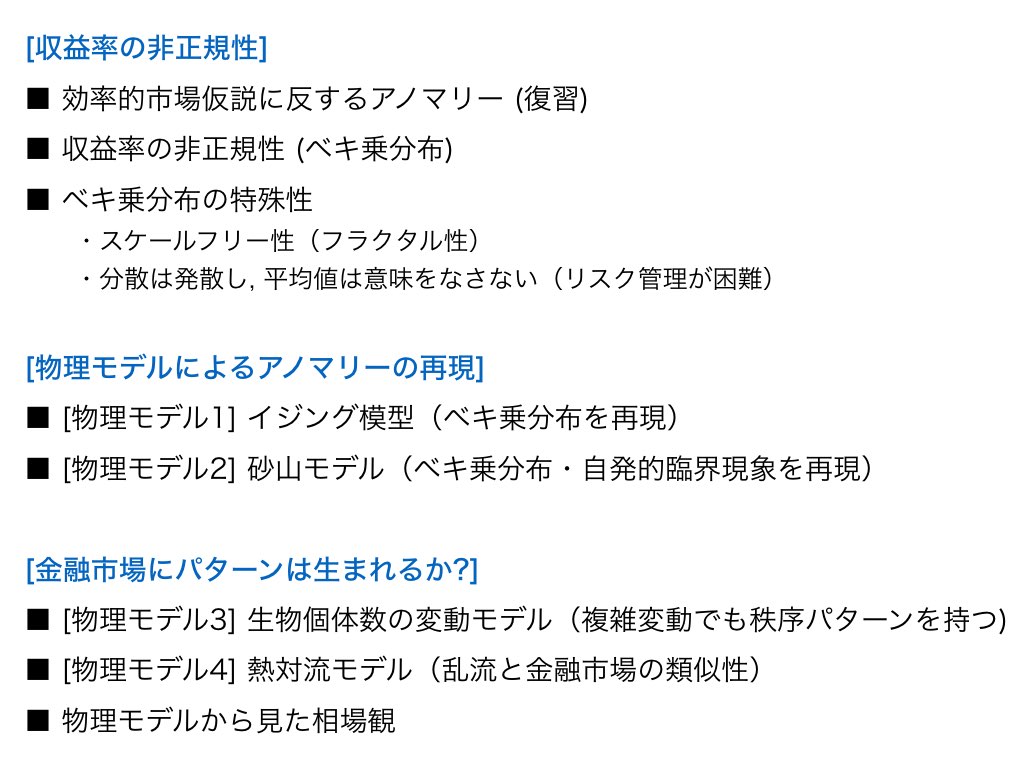

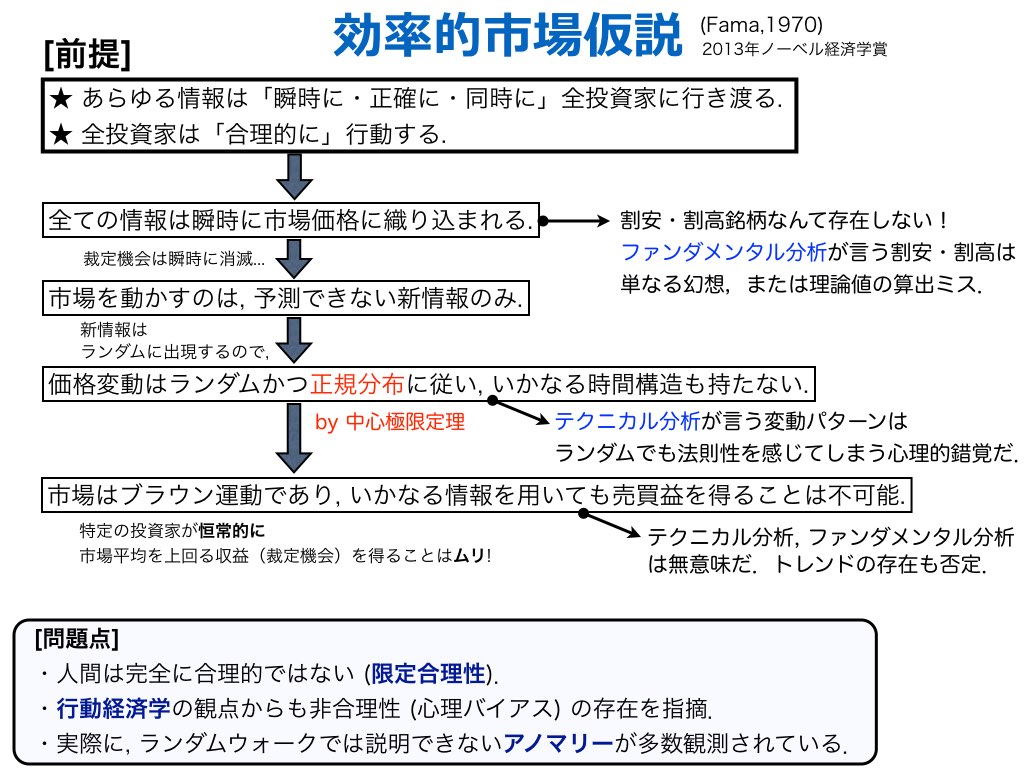

テクニカル分析への逆風 (効率的市場仮説・まぐれ・過学習)

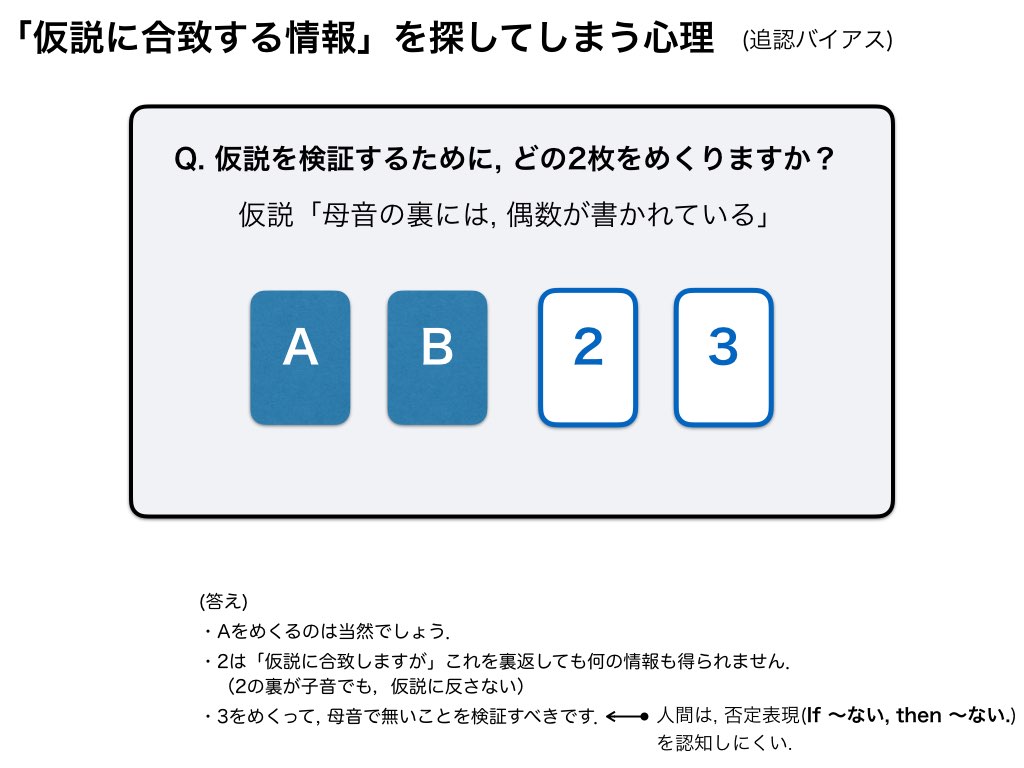

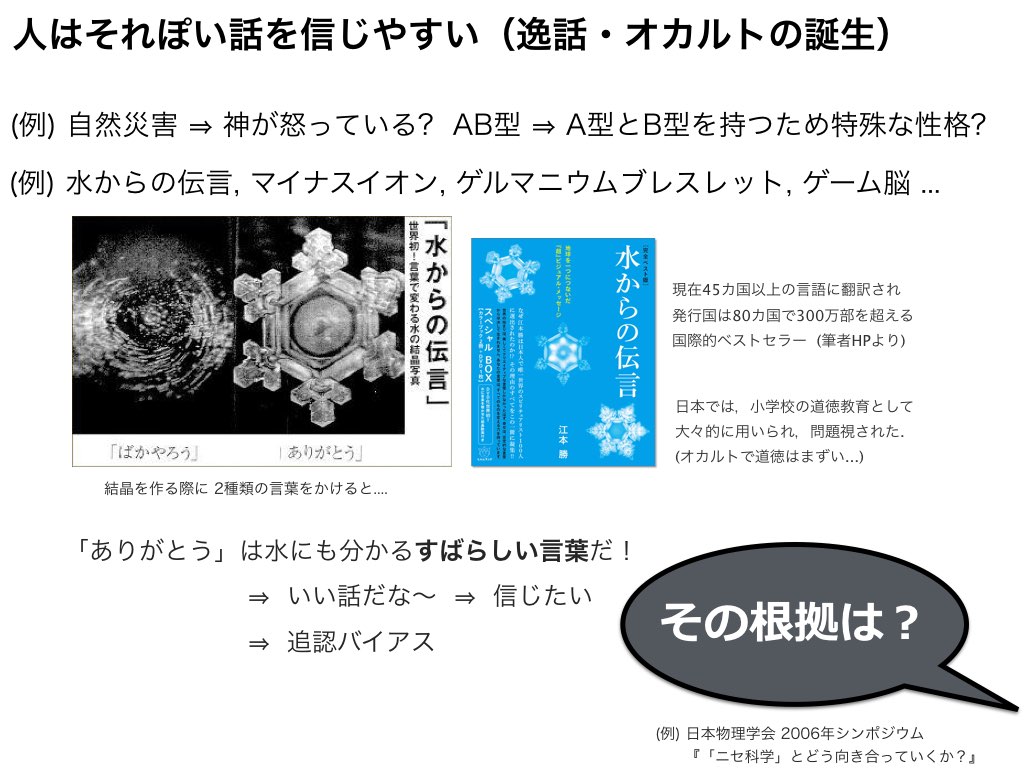

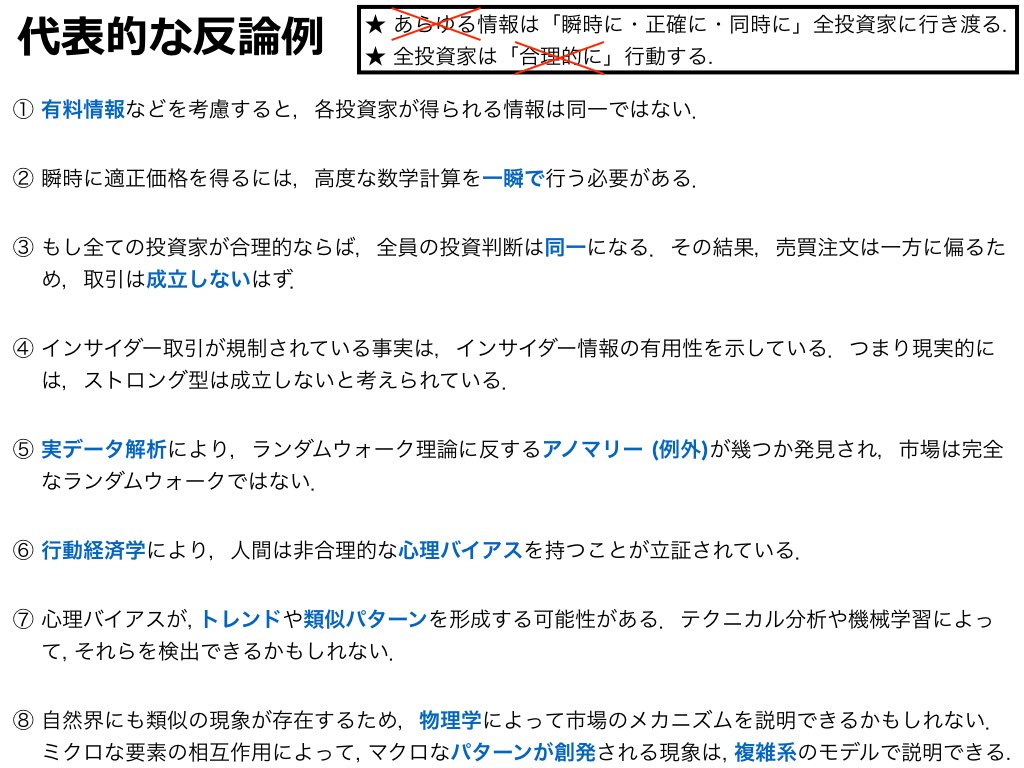

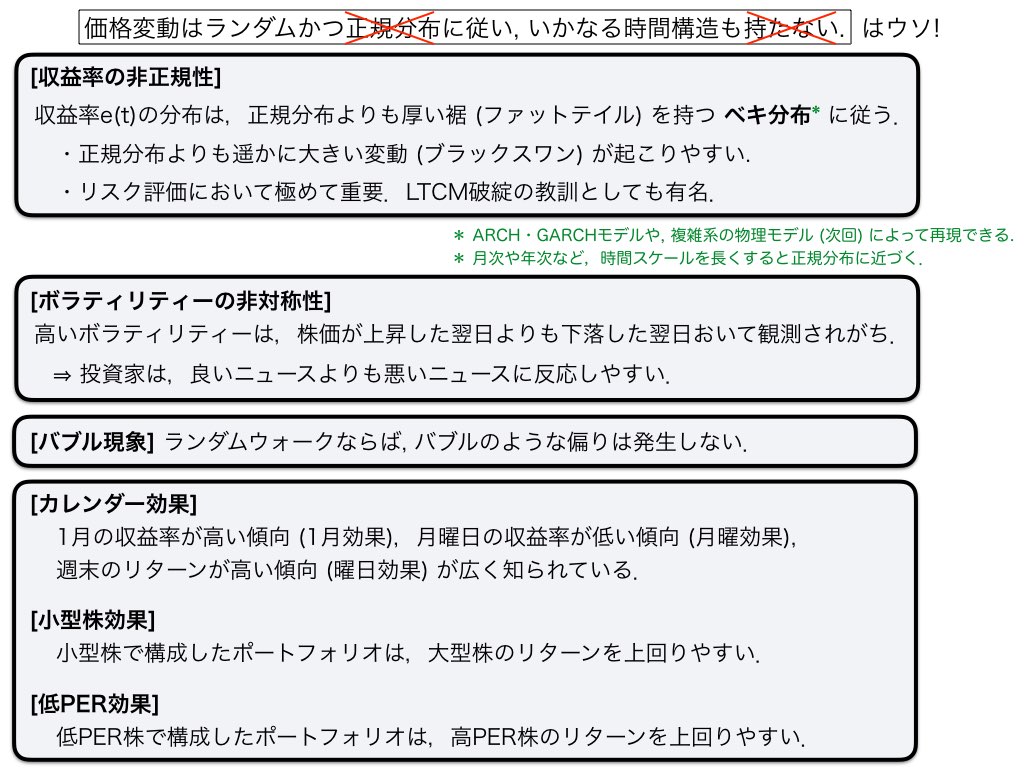

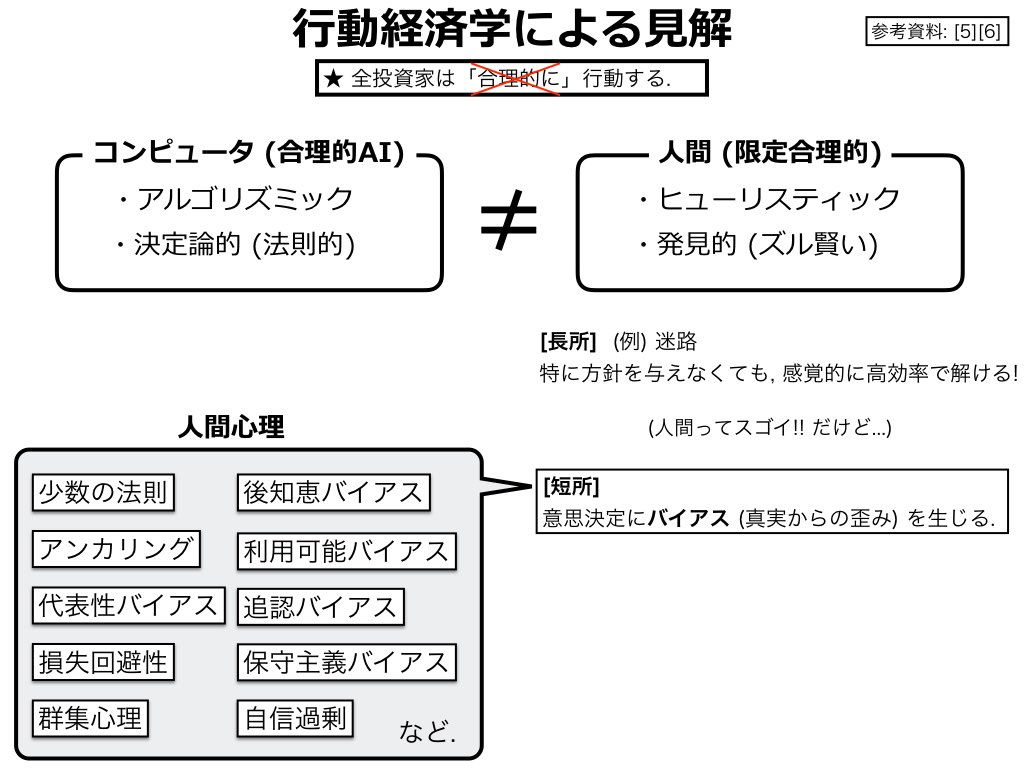

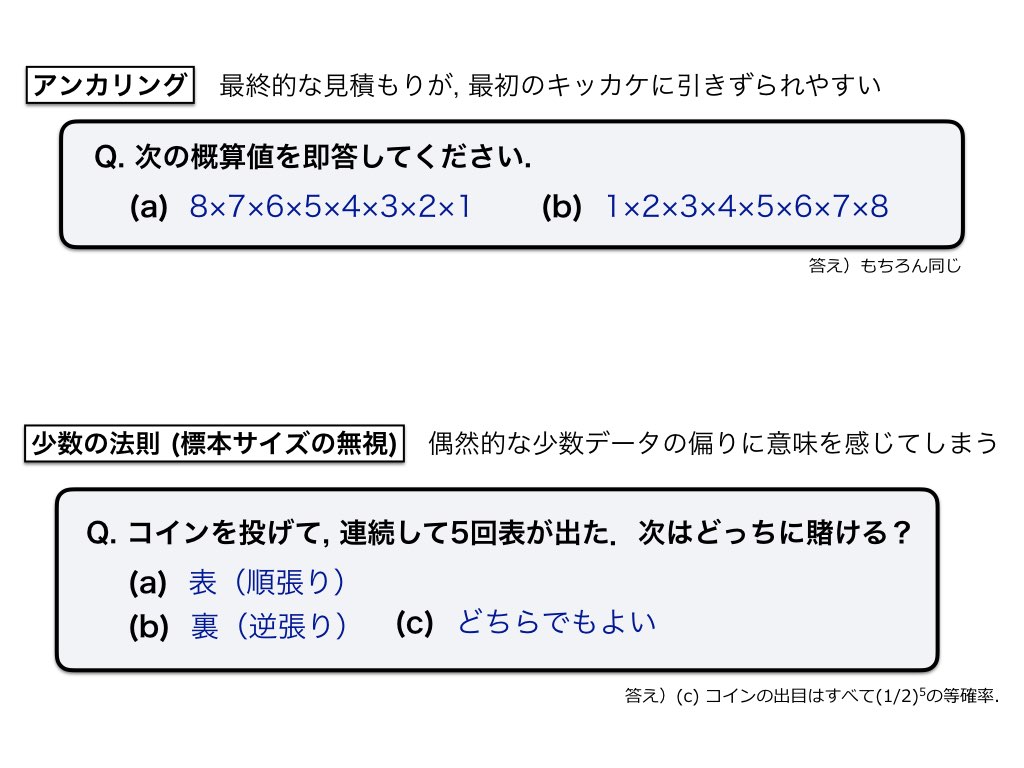

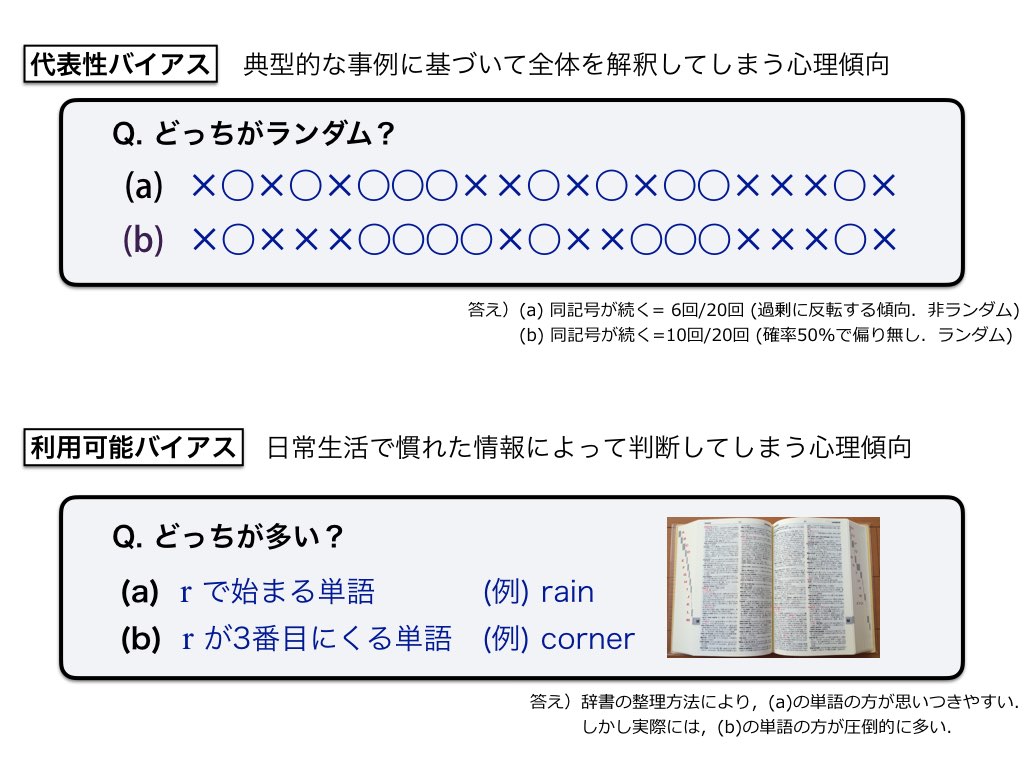

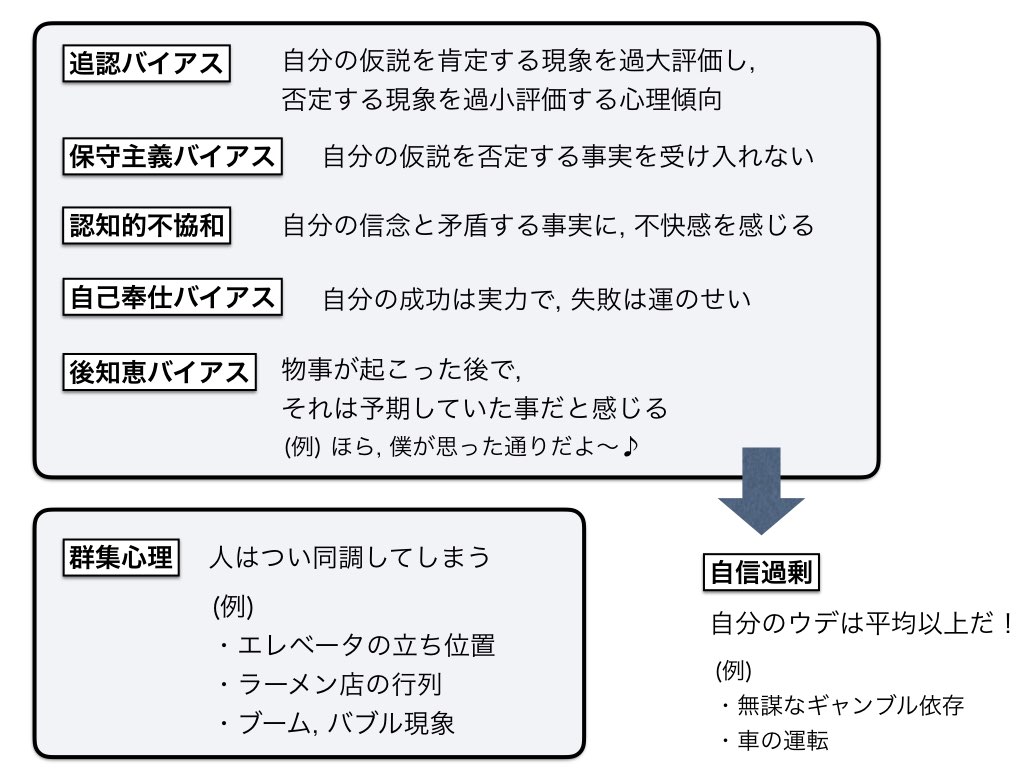

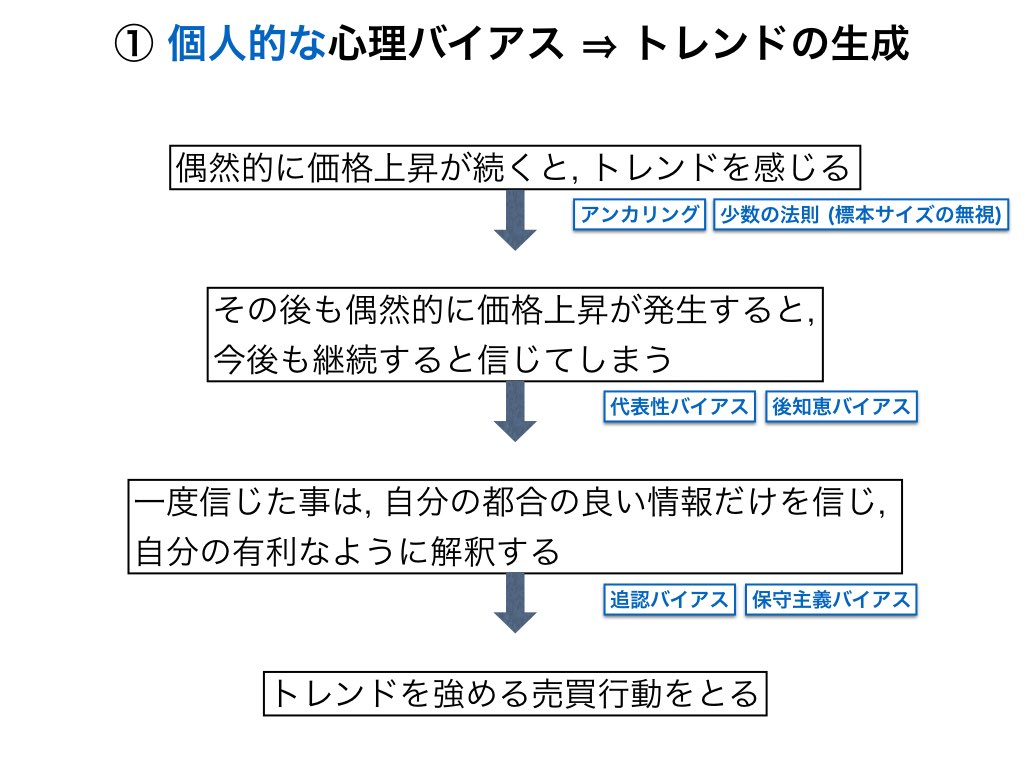

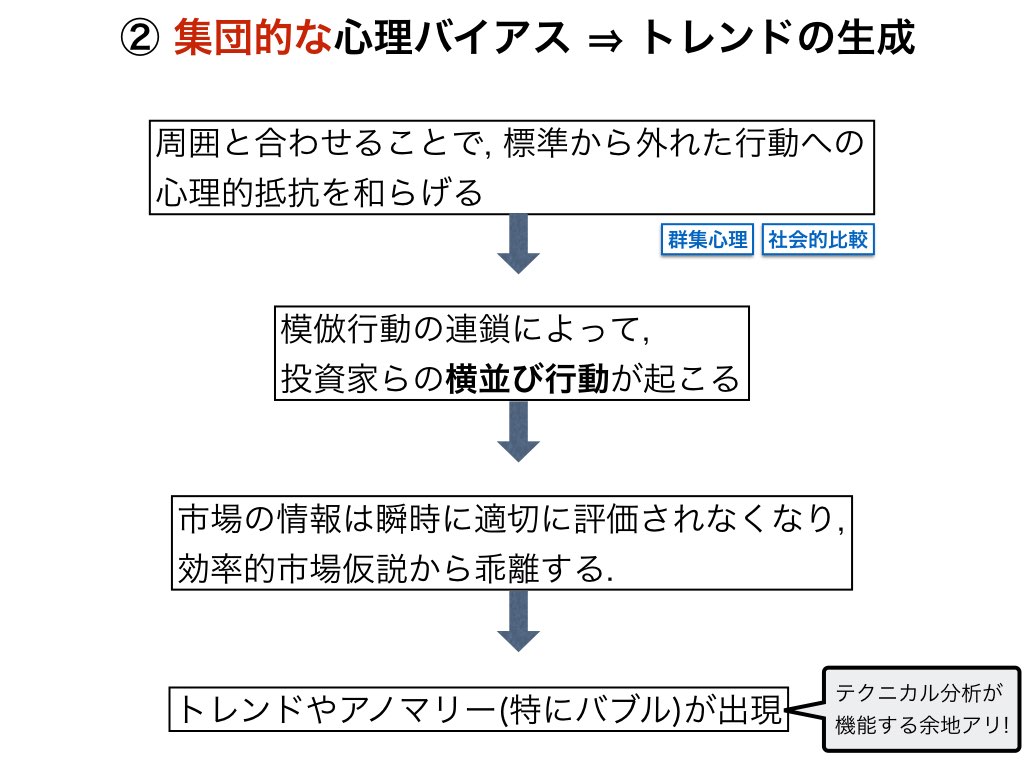

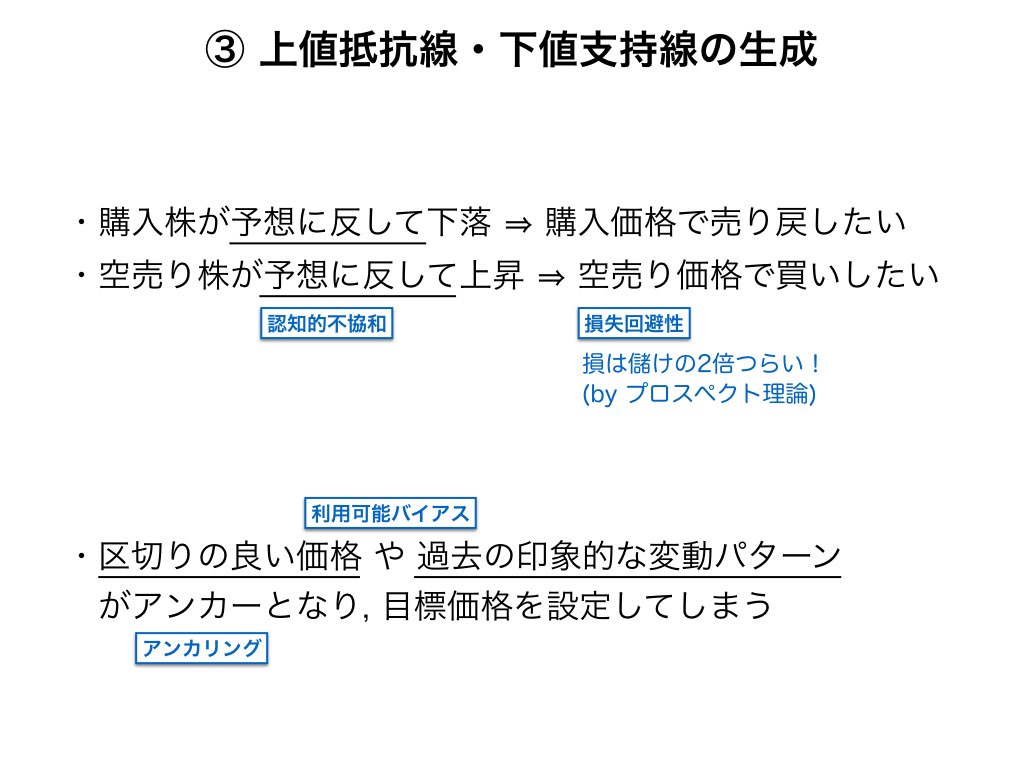

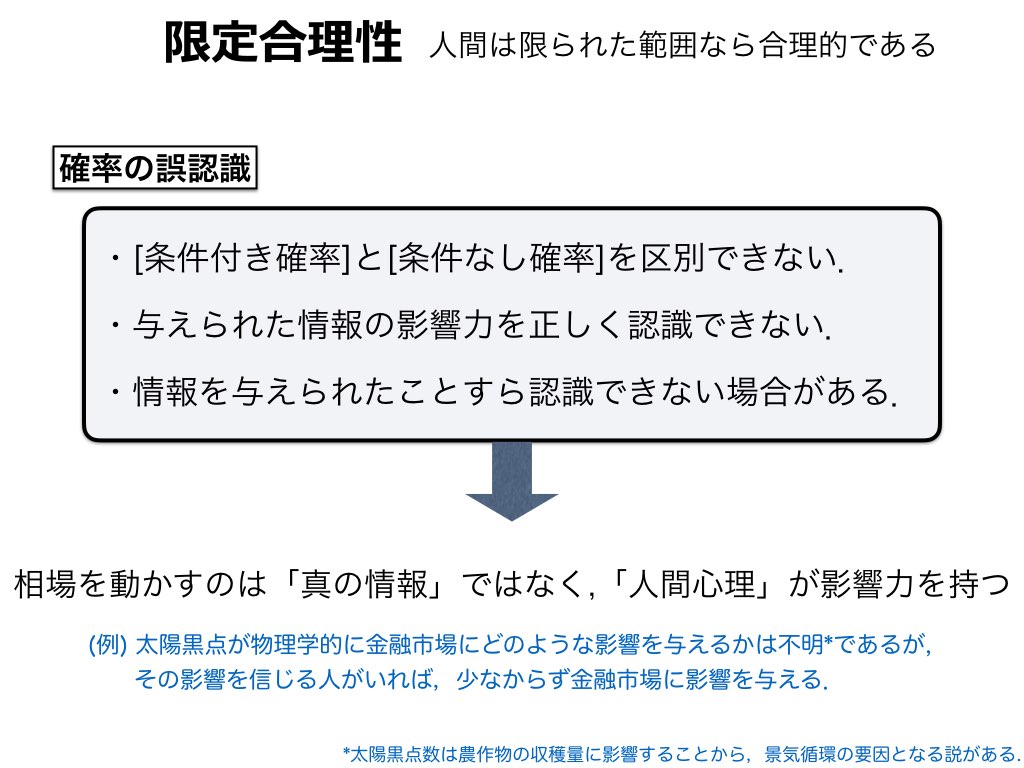

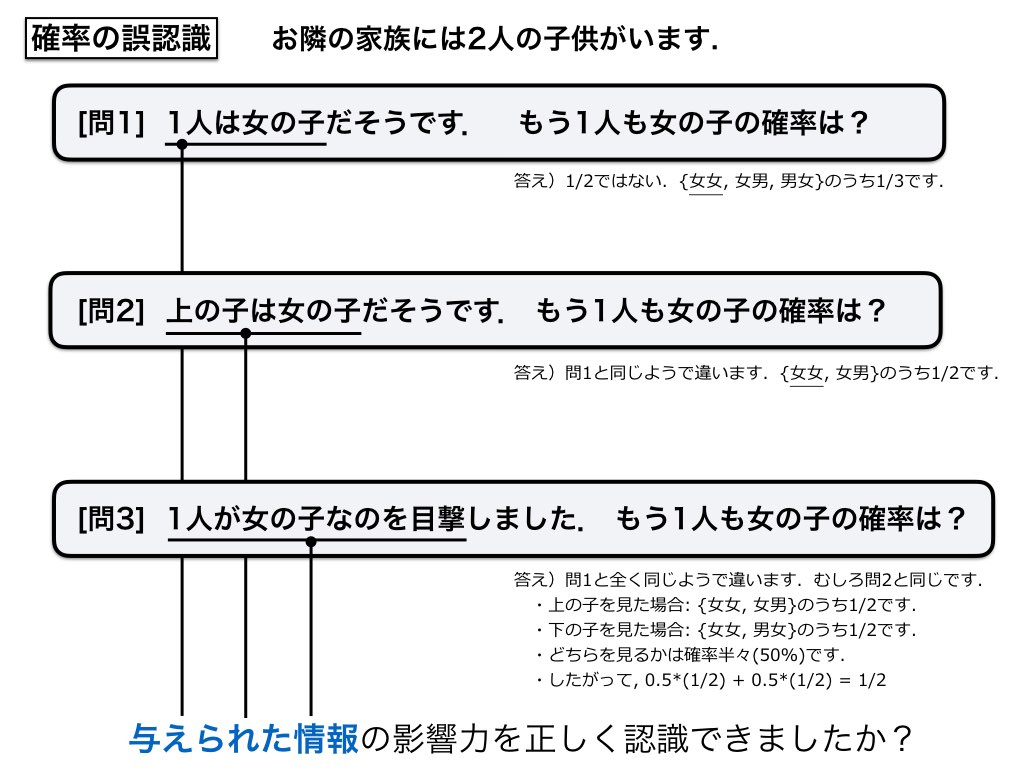

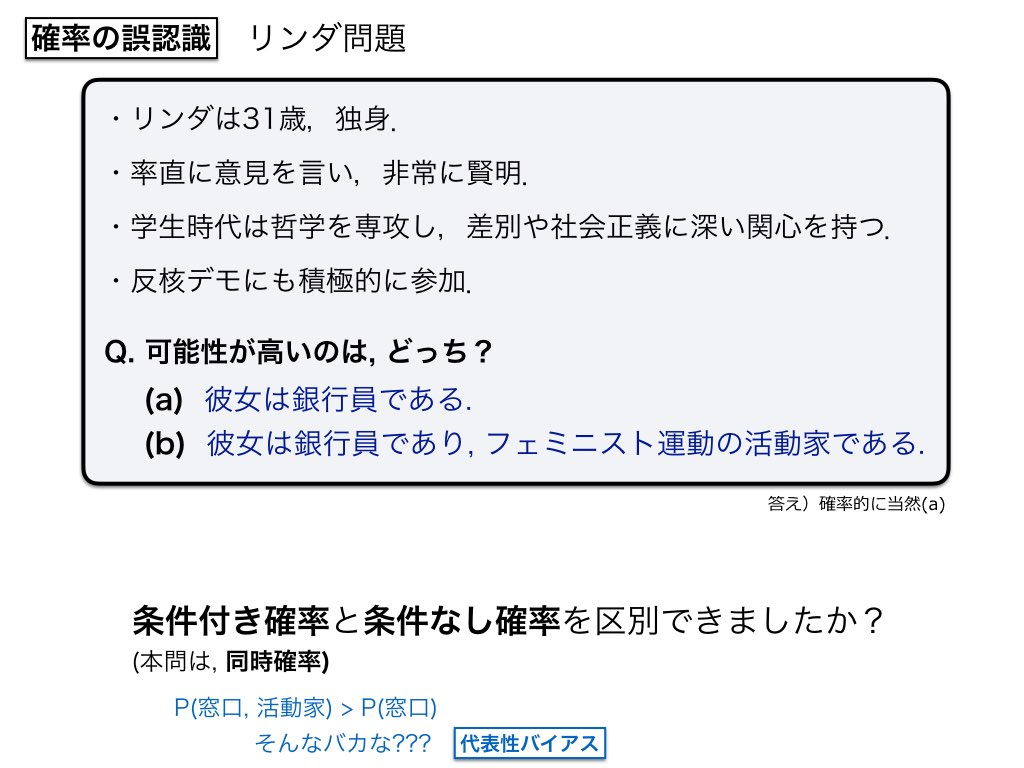

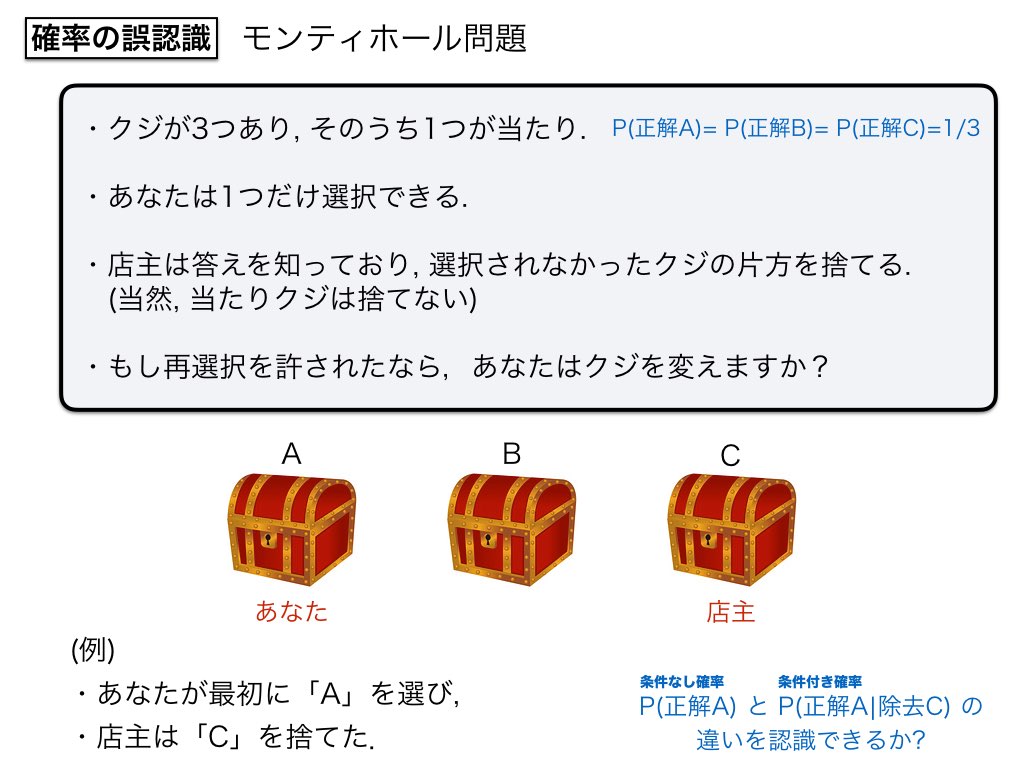

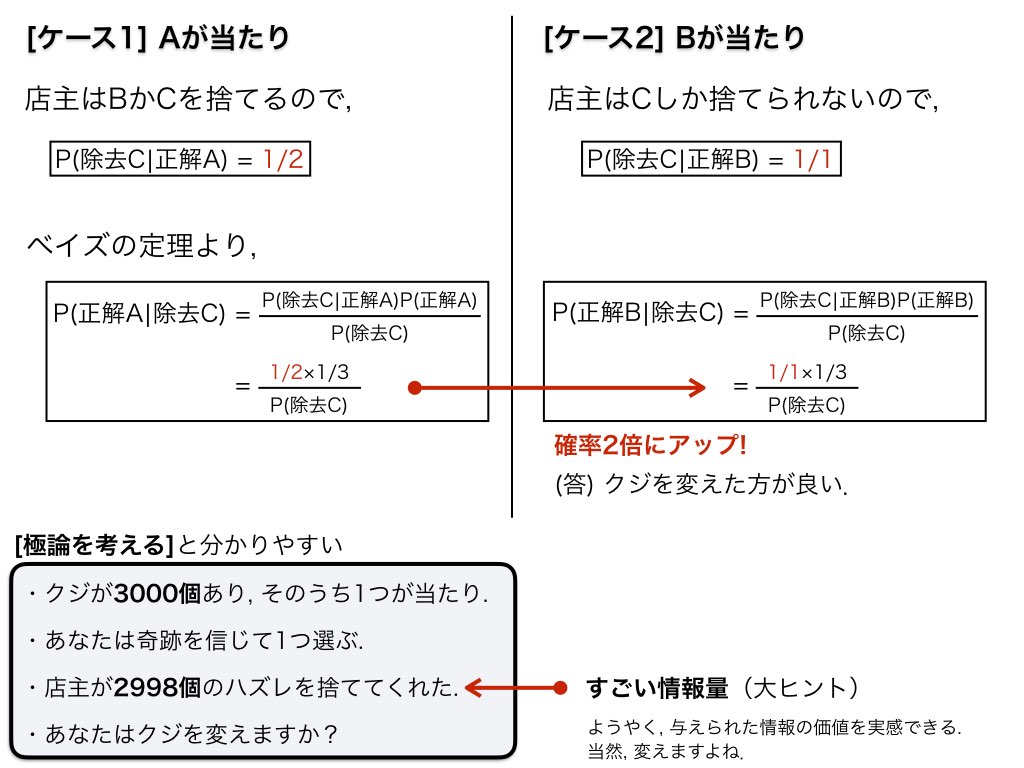

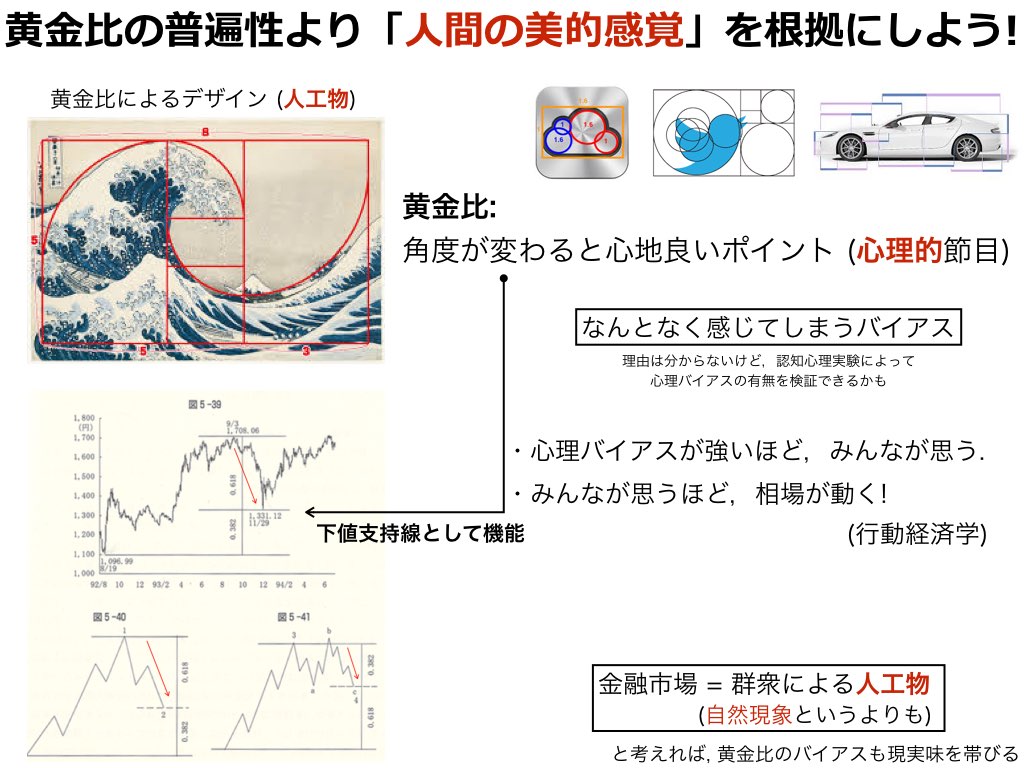

「行動経済学」による効率的市場仮説への反証

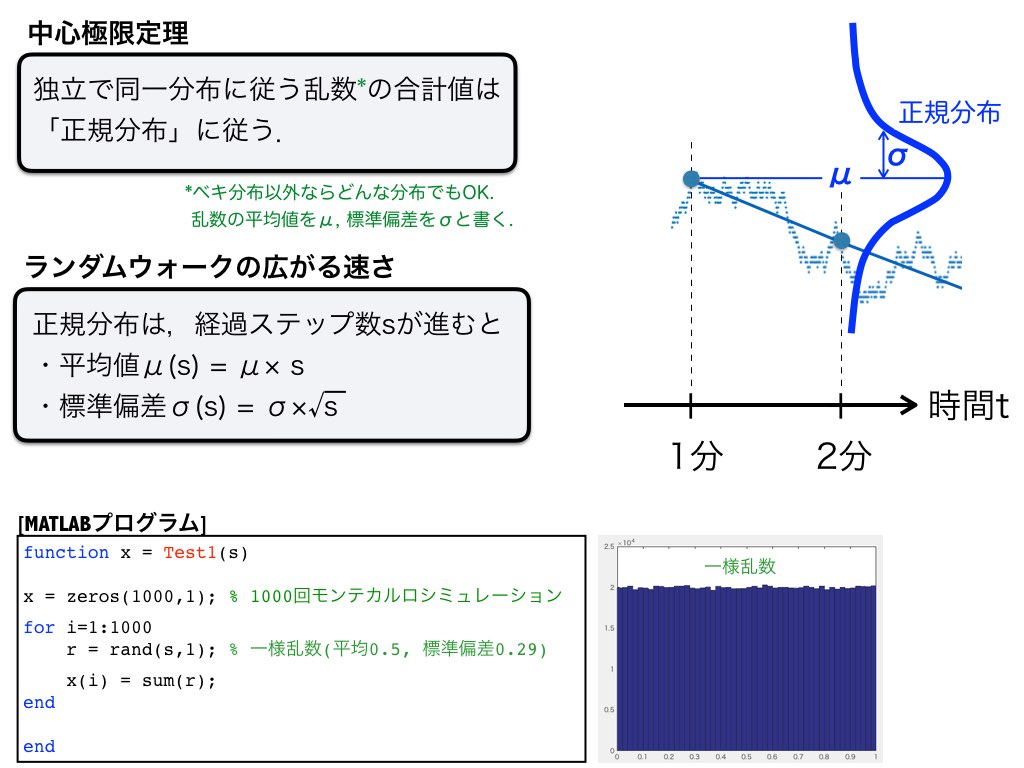

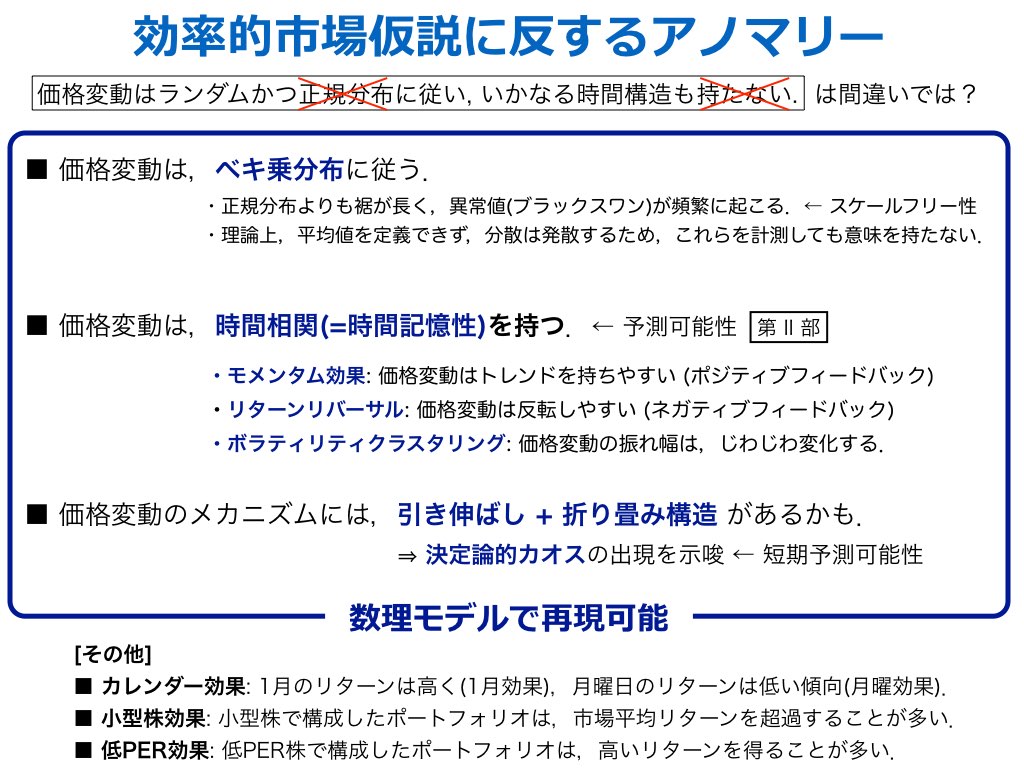

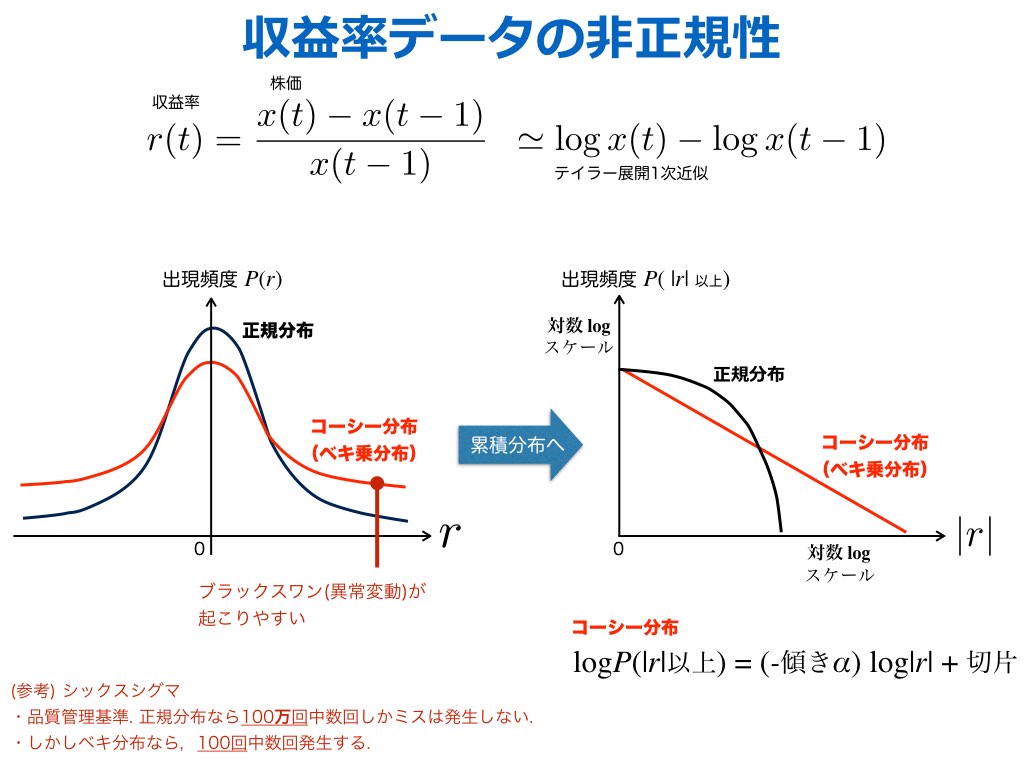

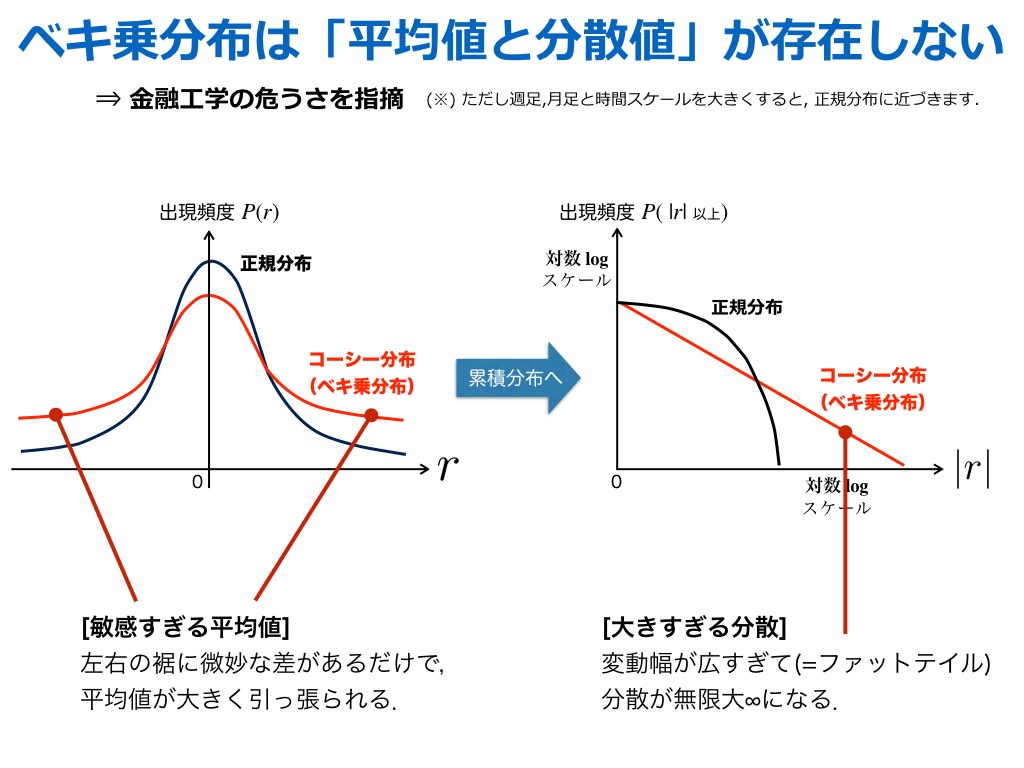

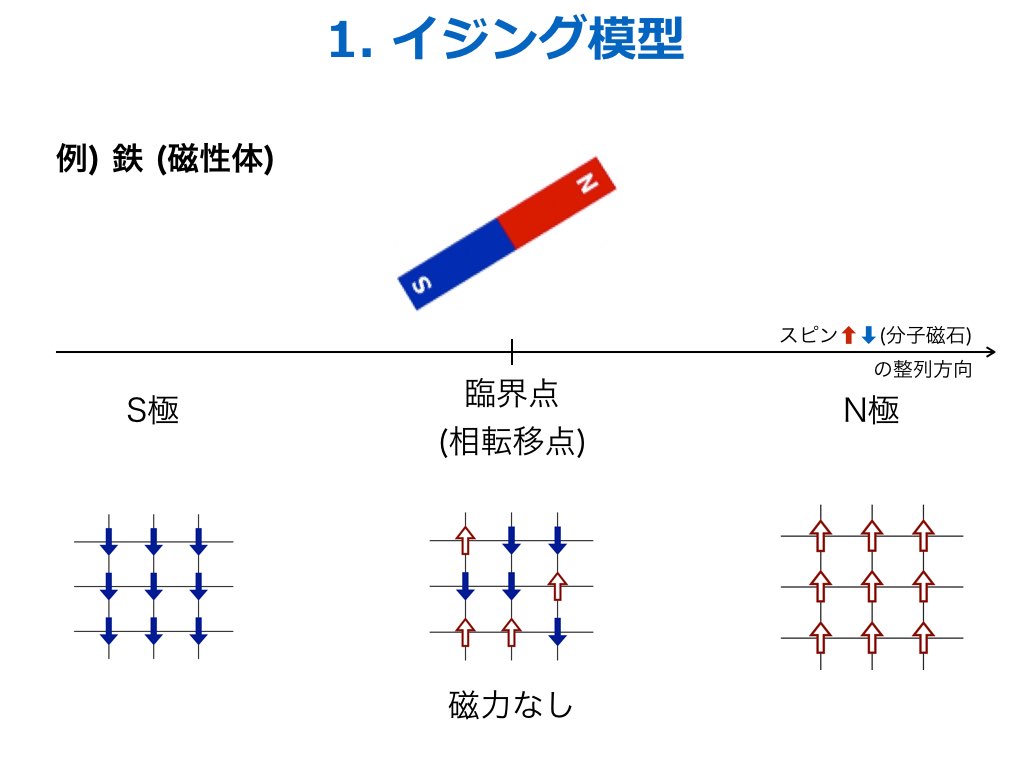

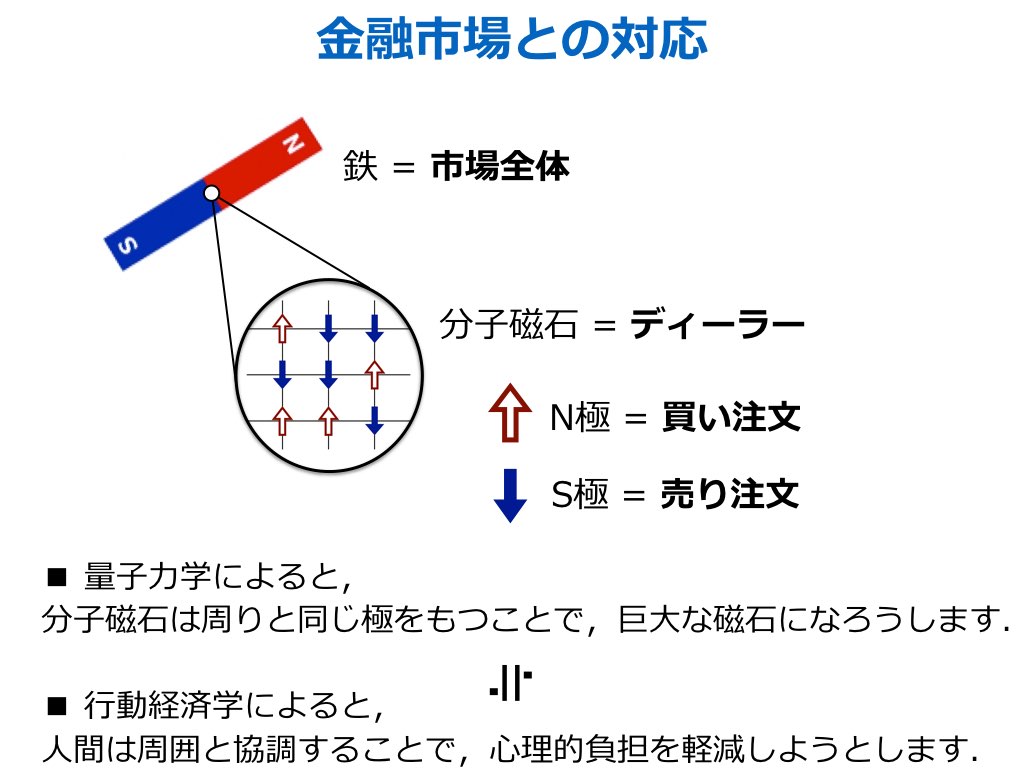

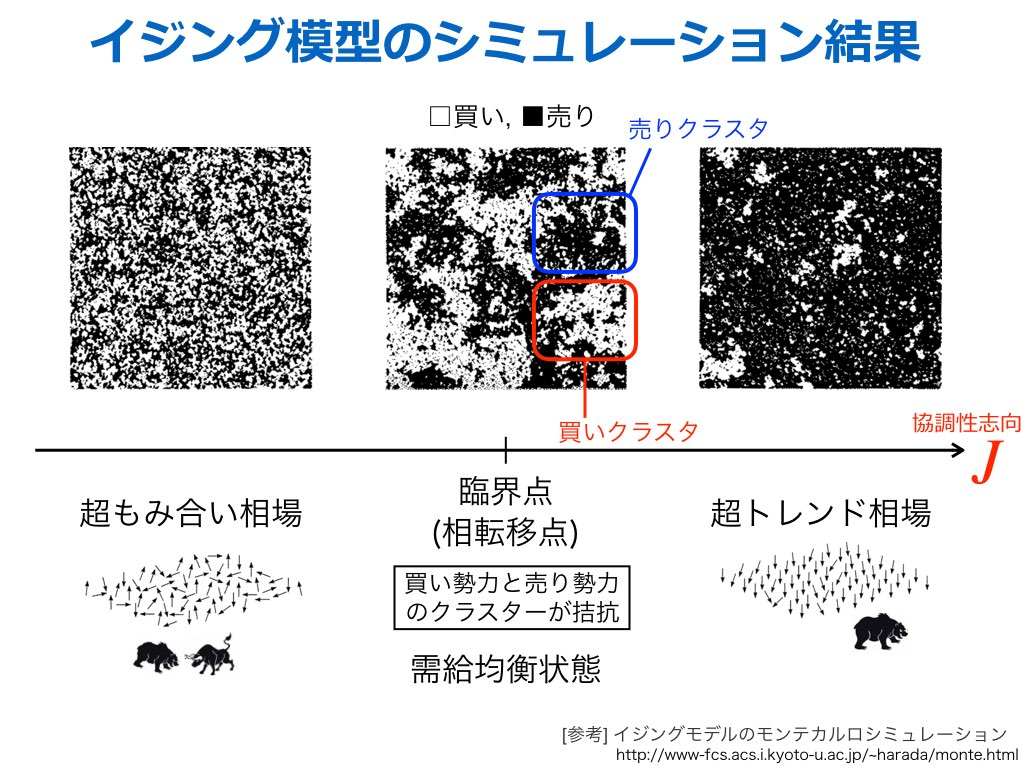

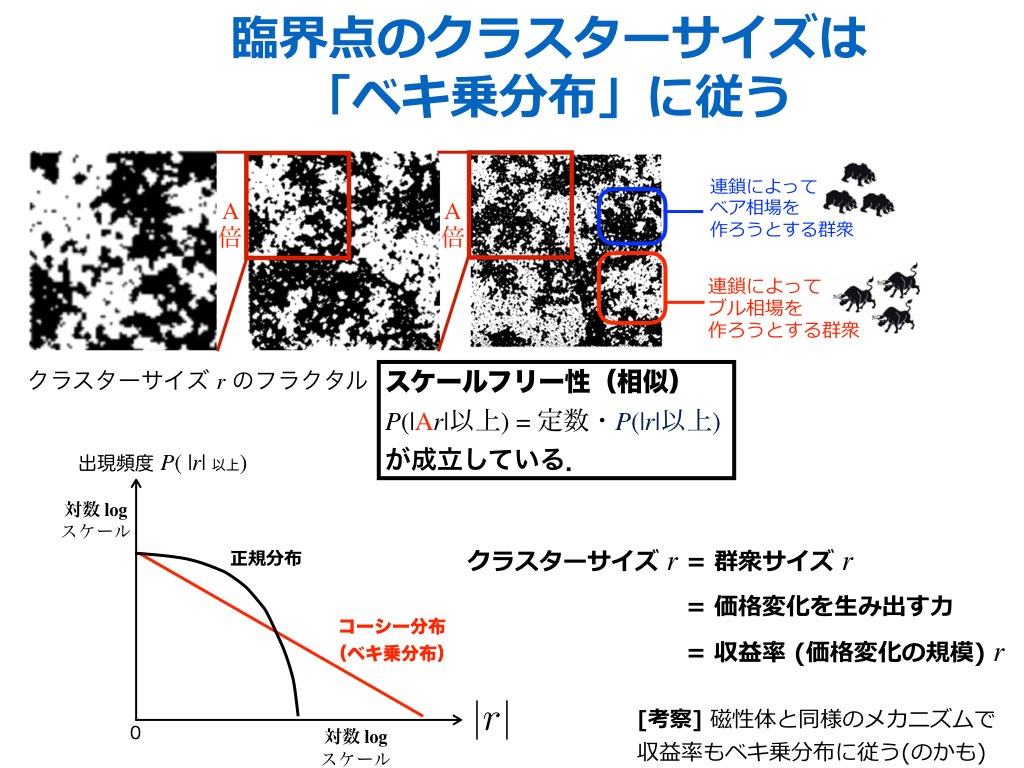

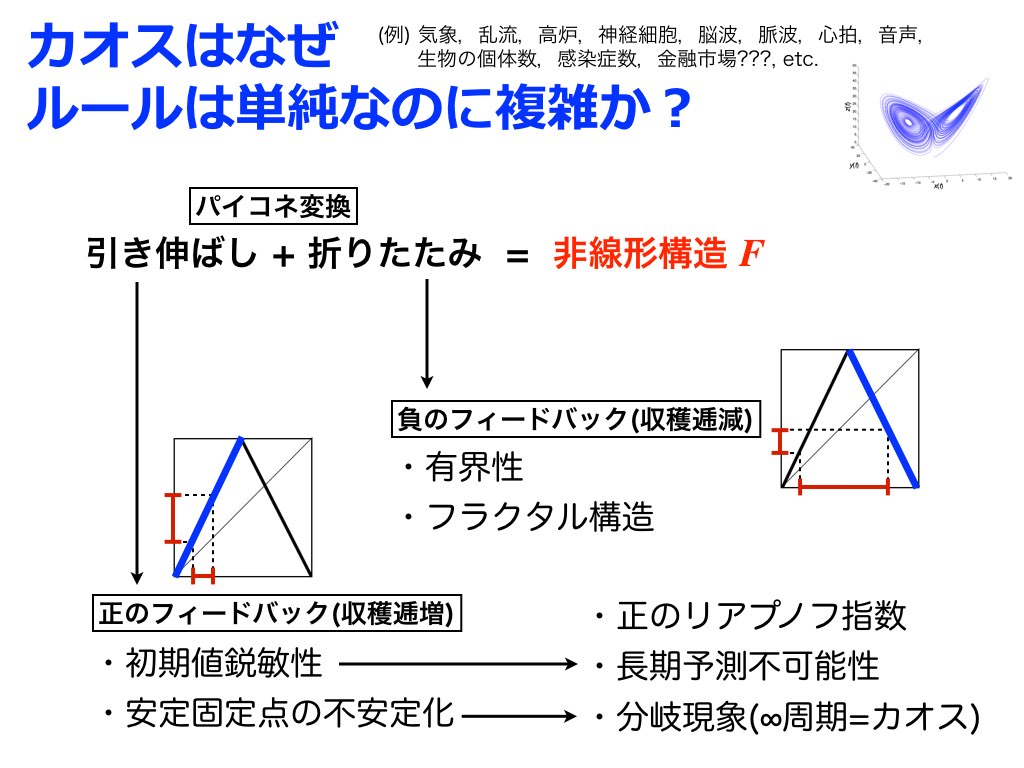

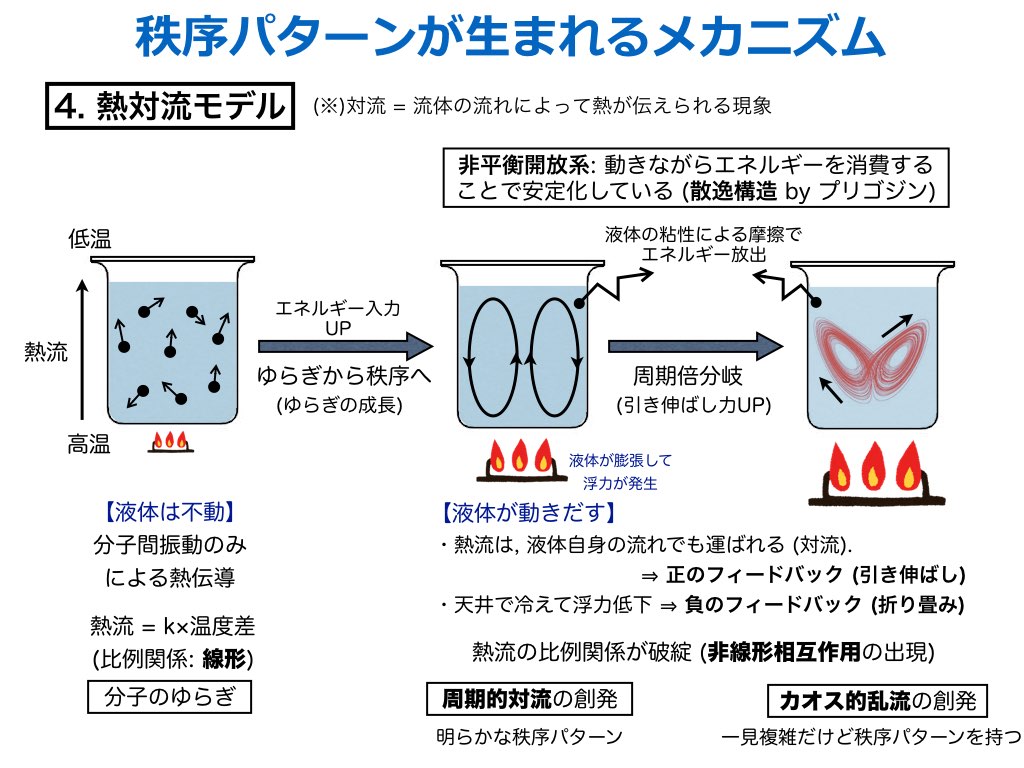

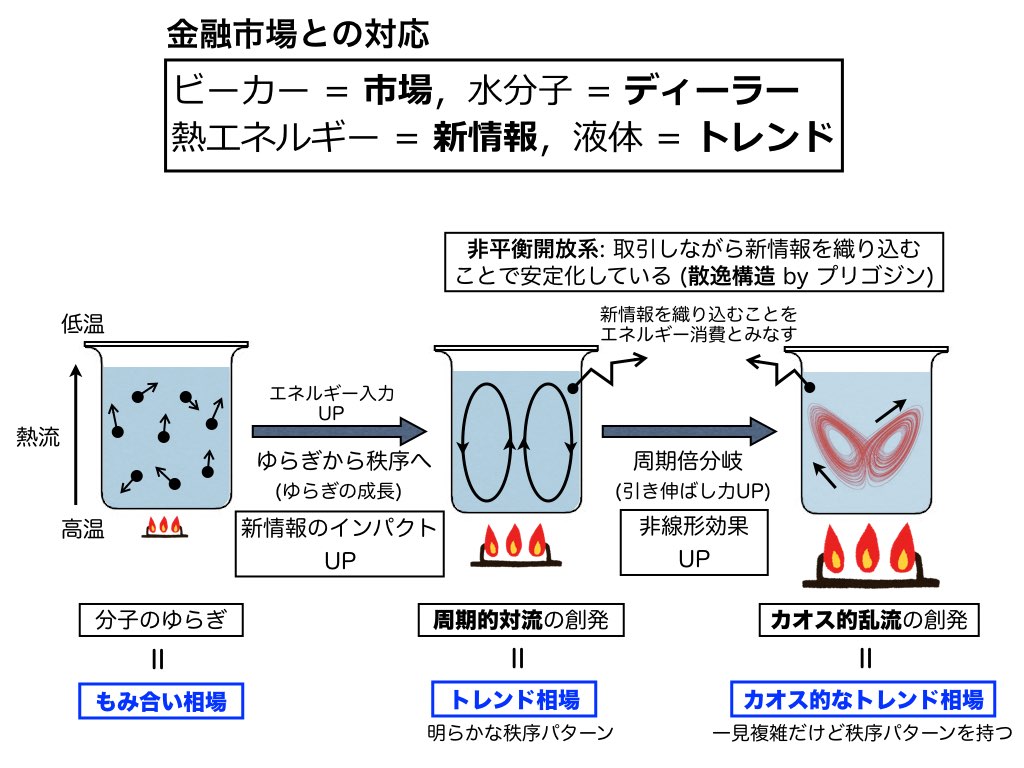

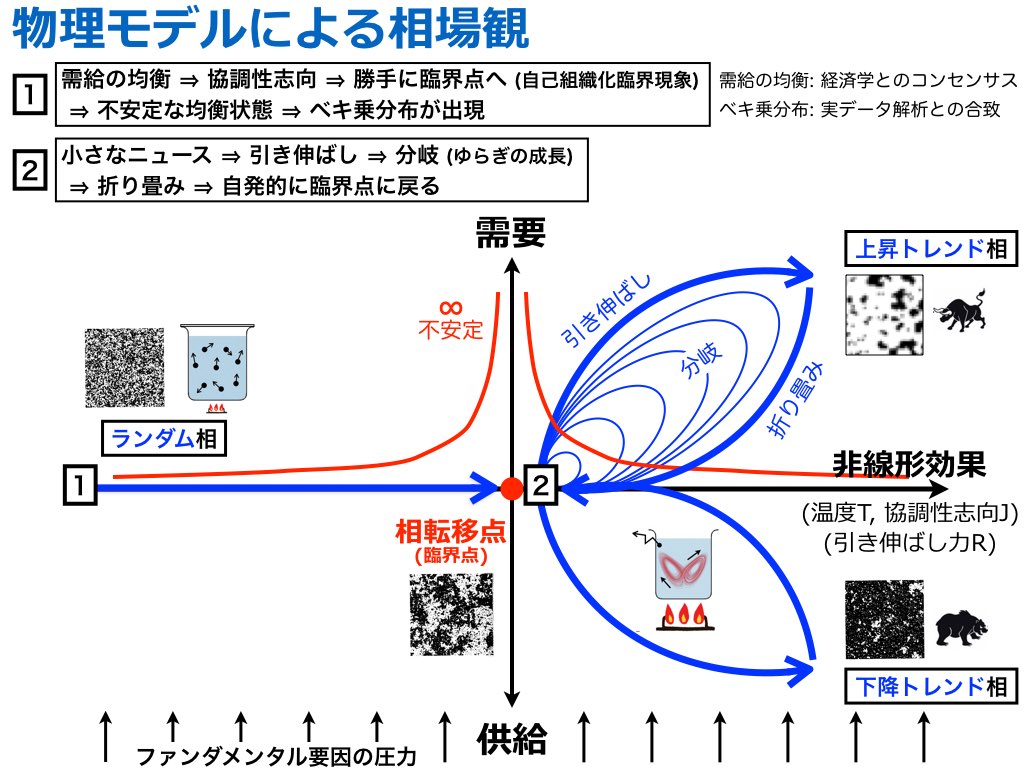

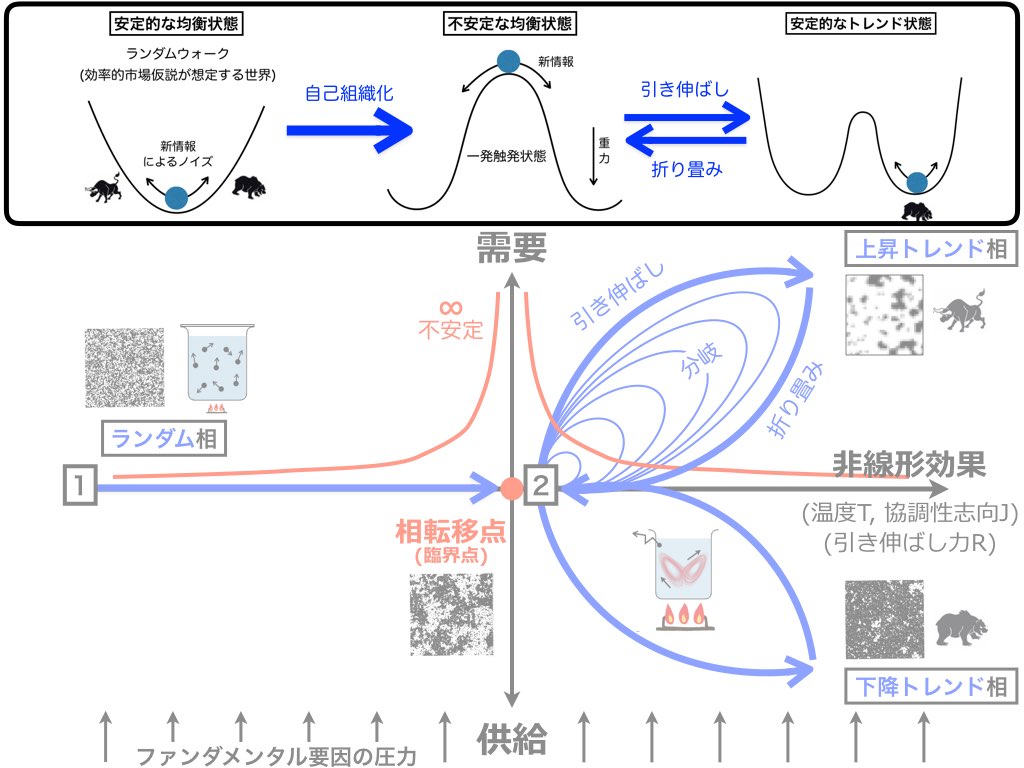

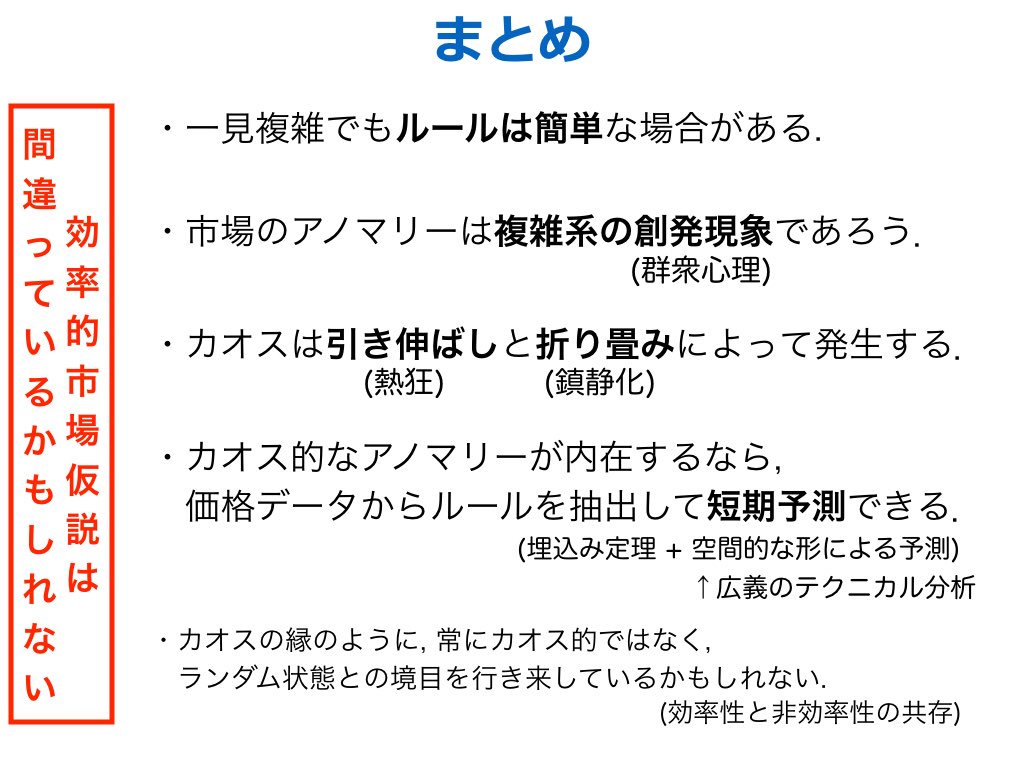

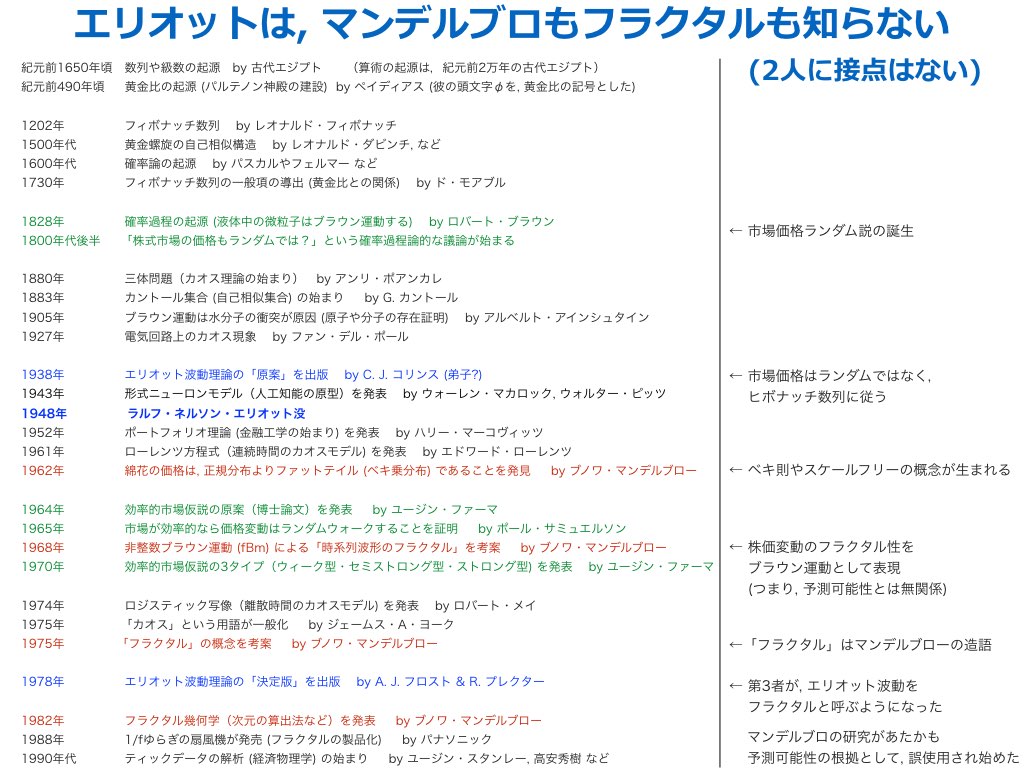

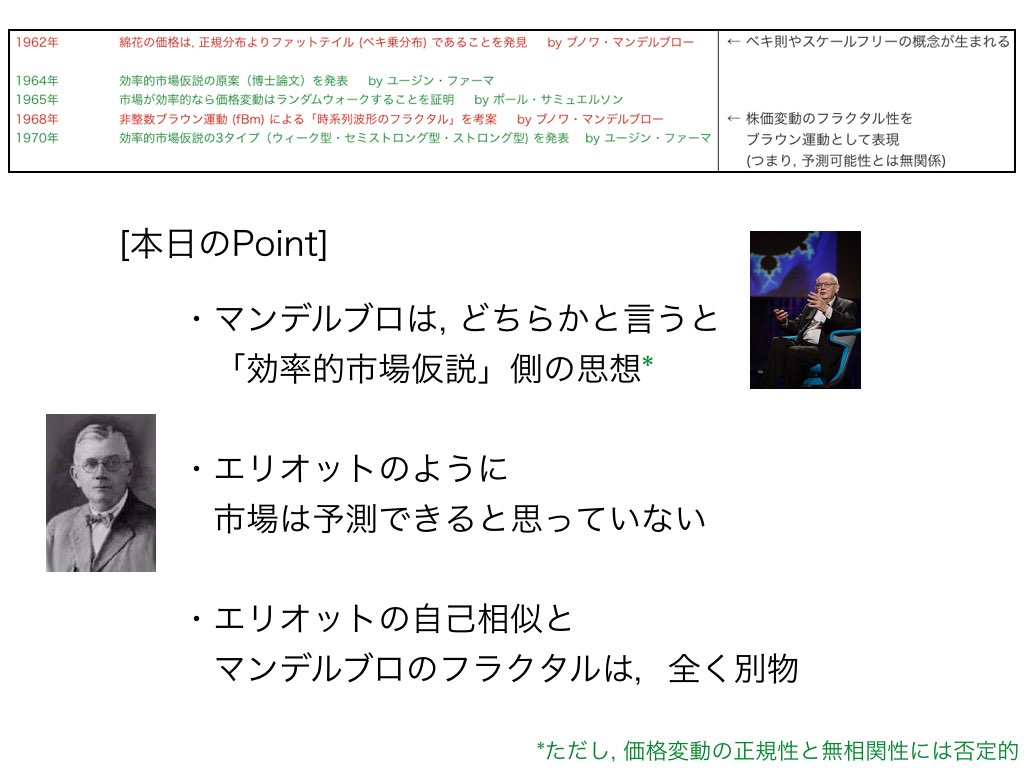

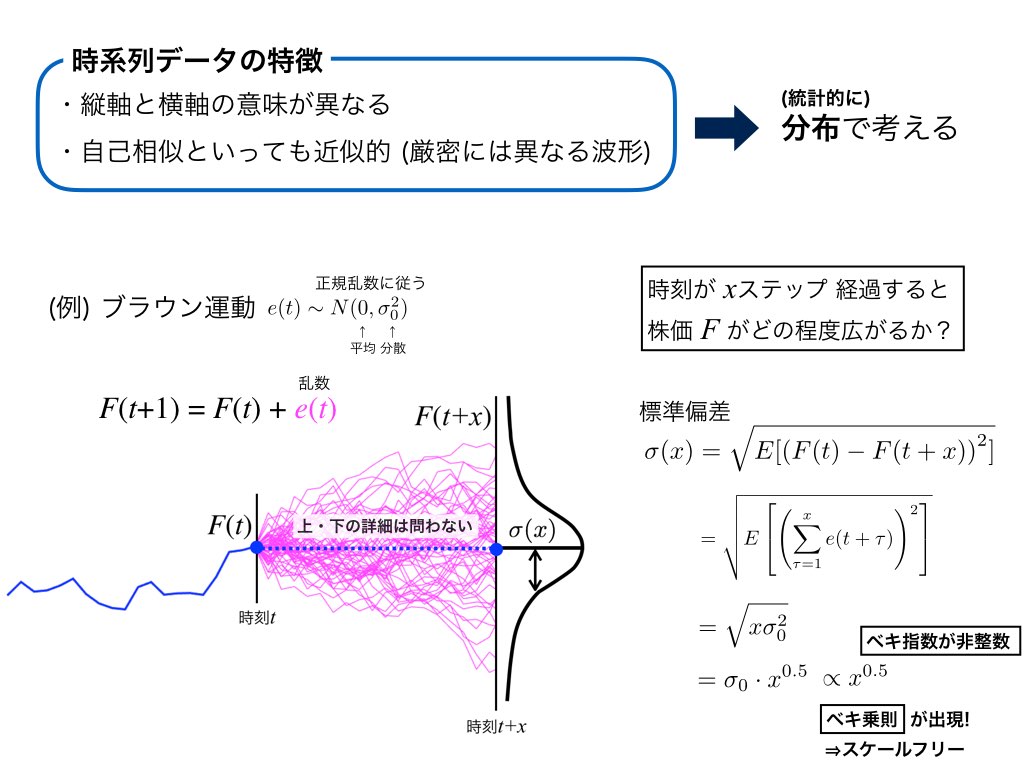

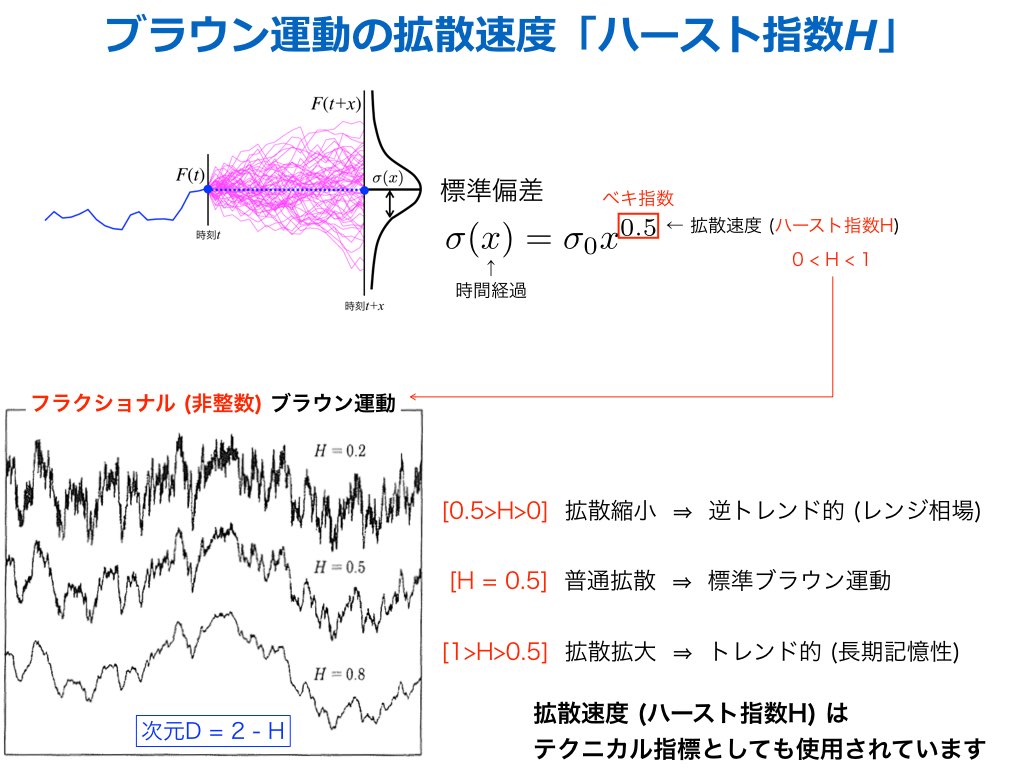

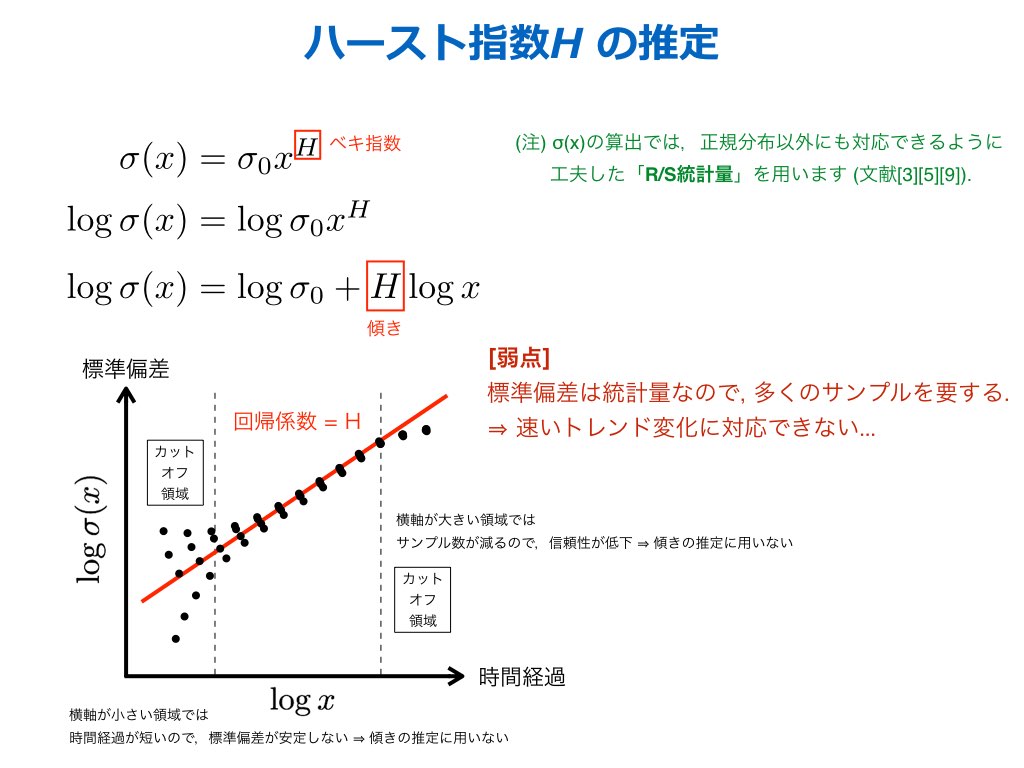

「物理学」による効率的市場仮説への反証

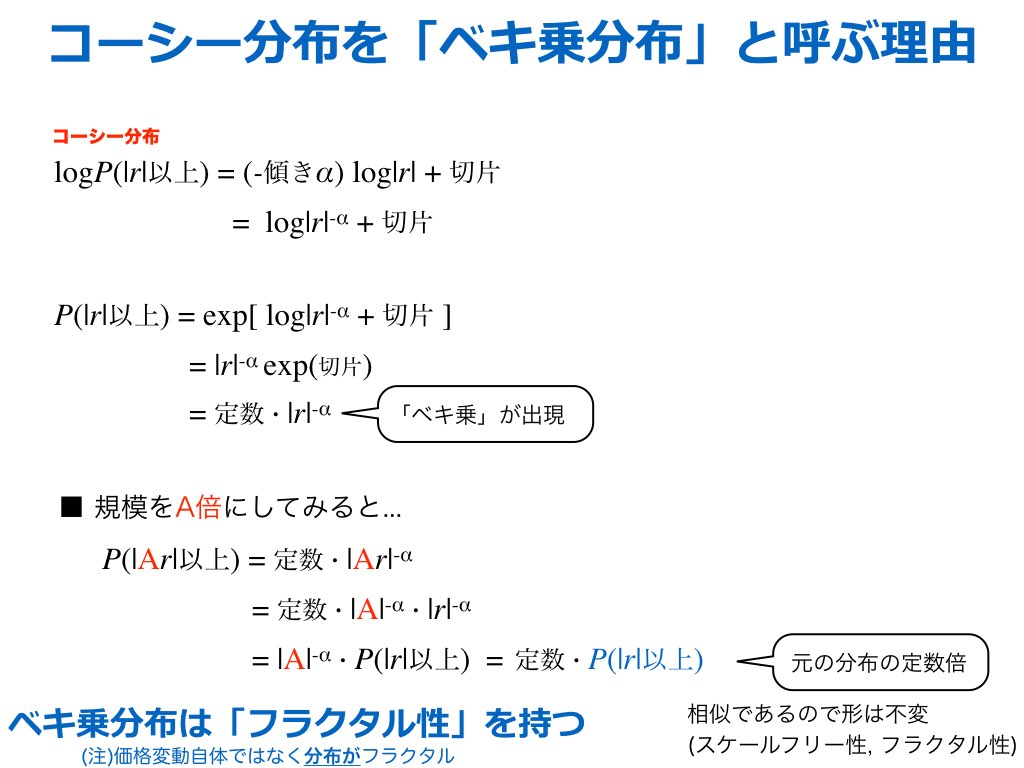

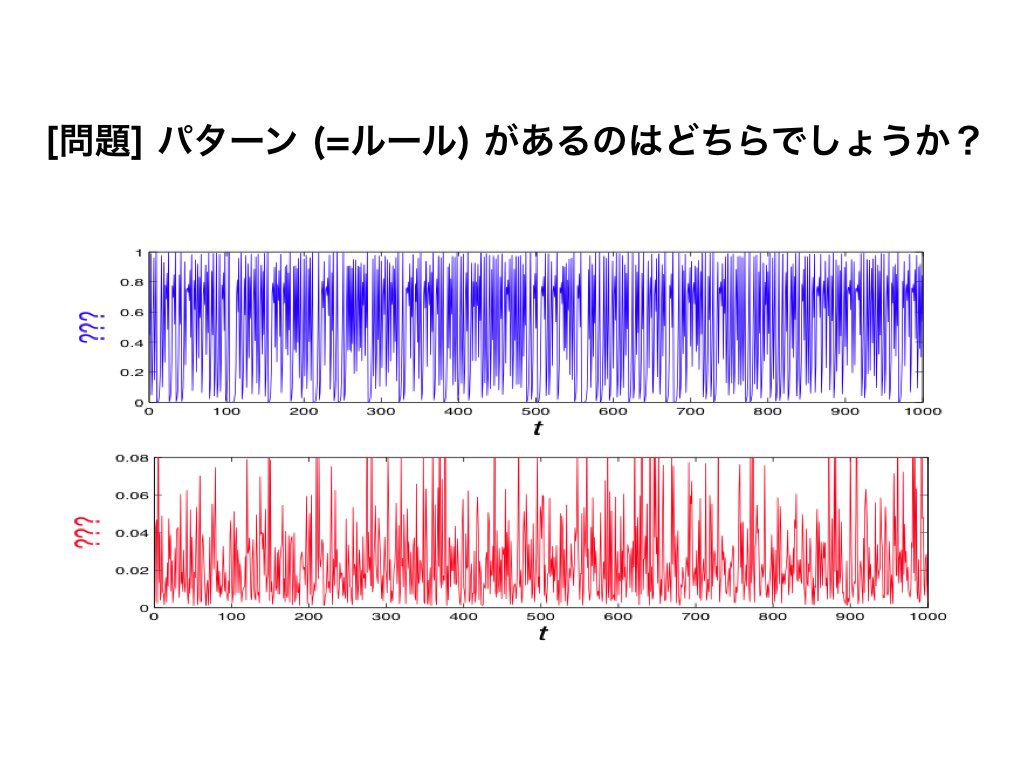

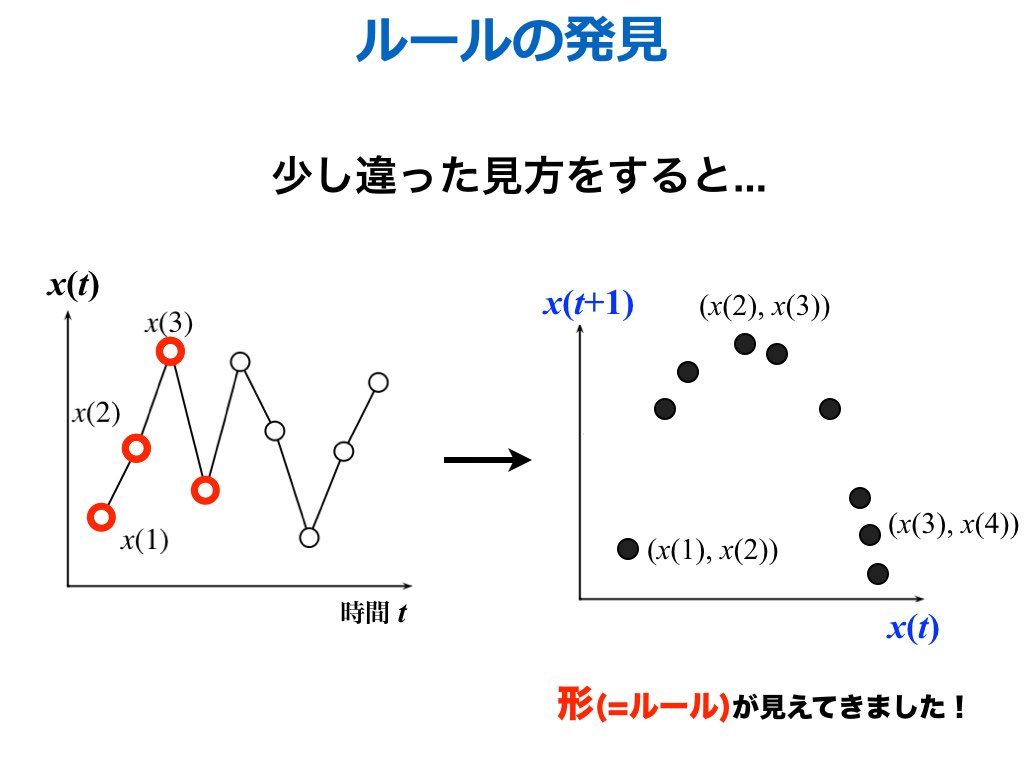

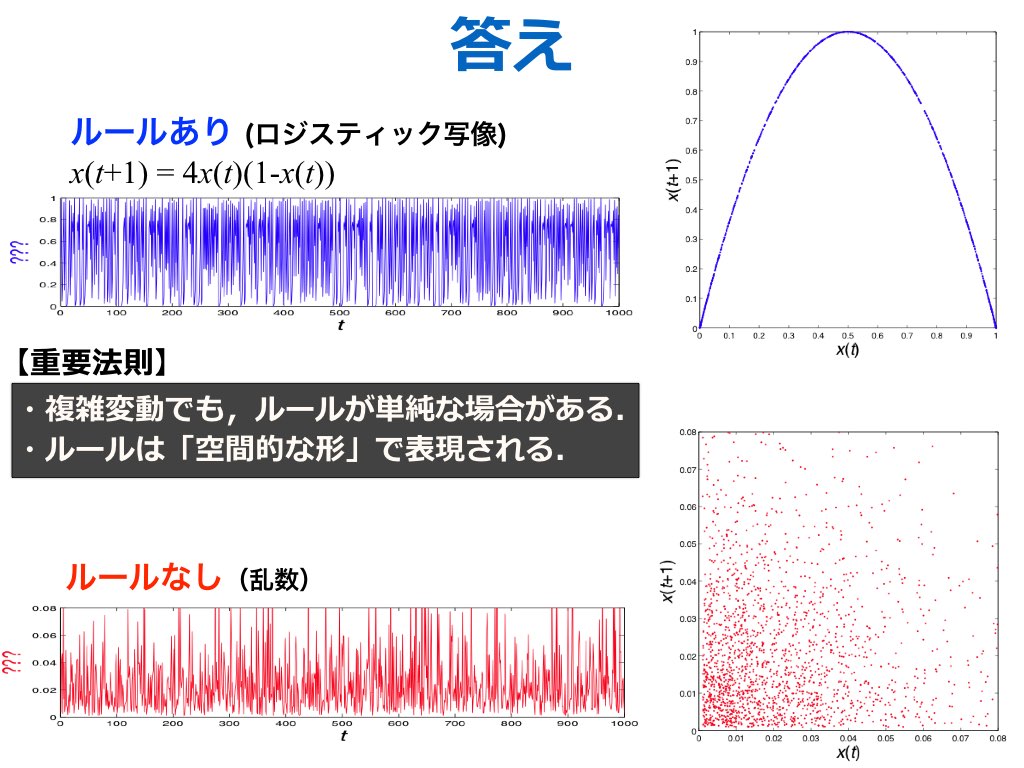

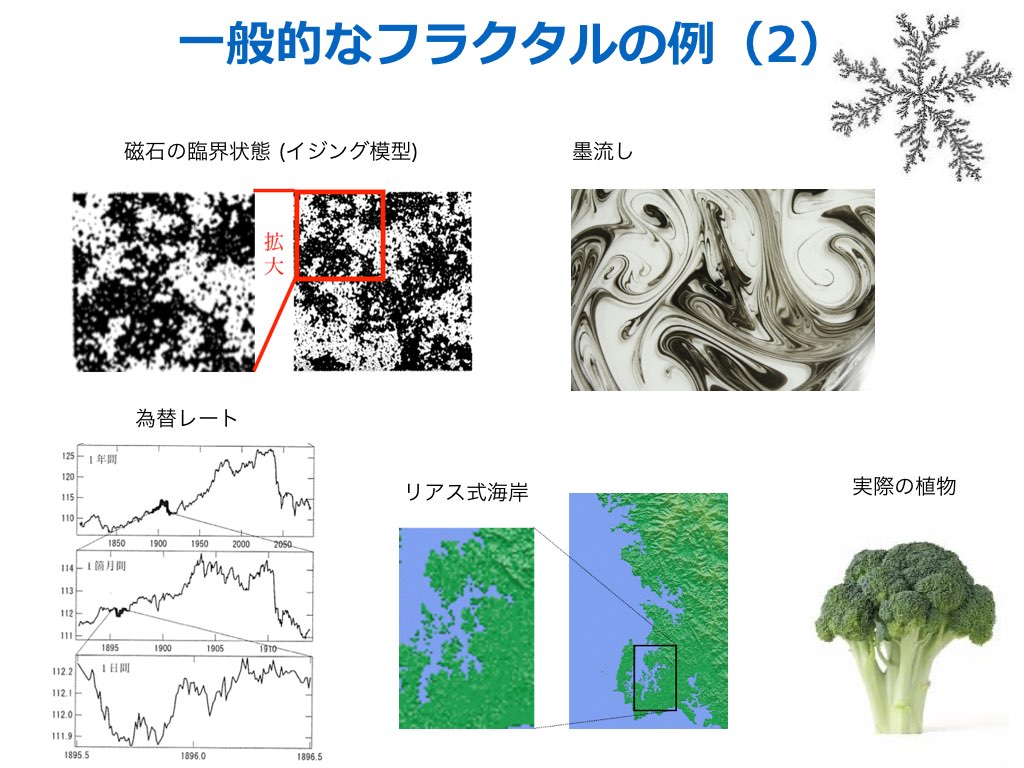

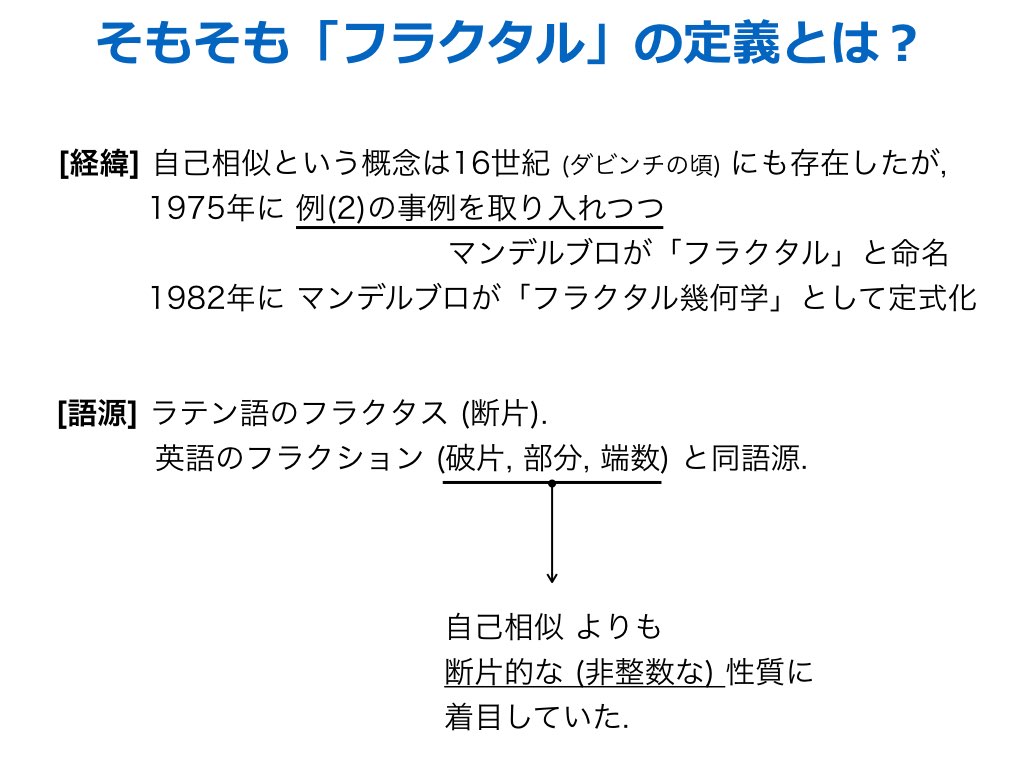

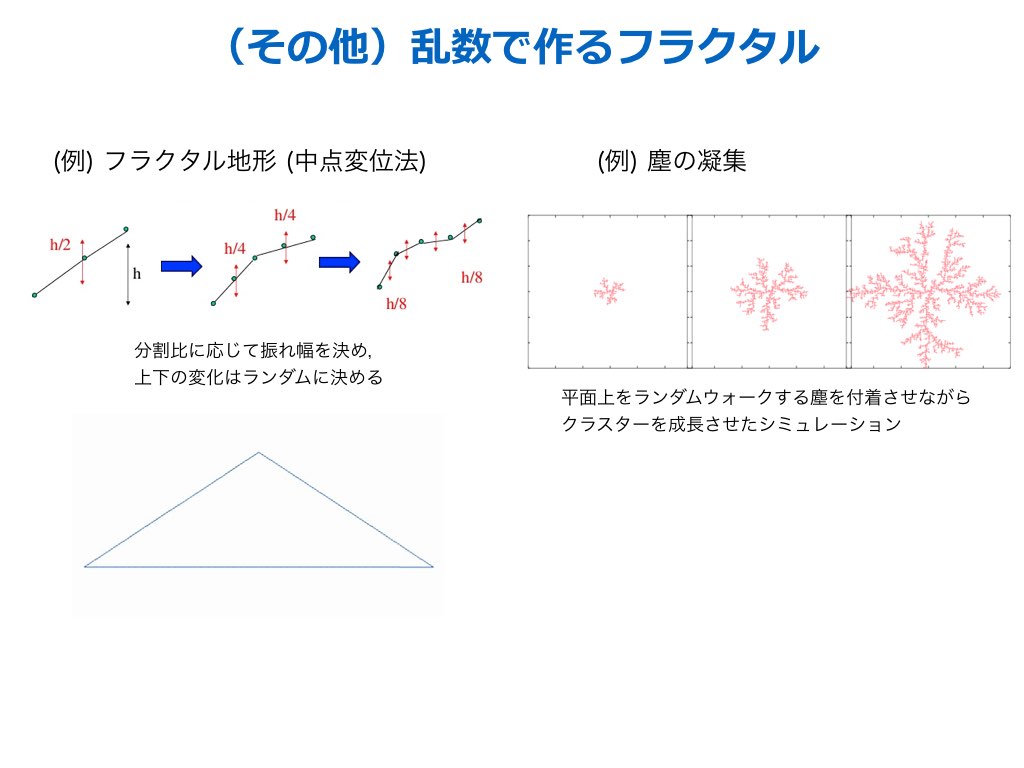

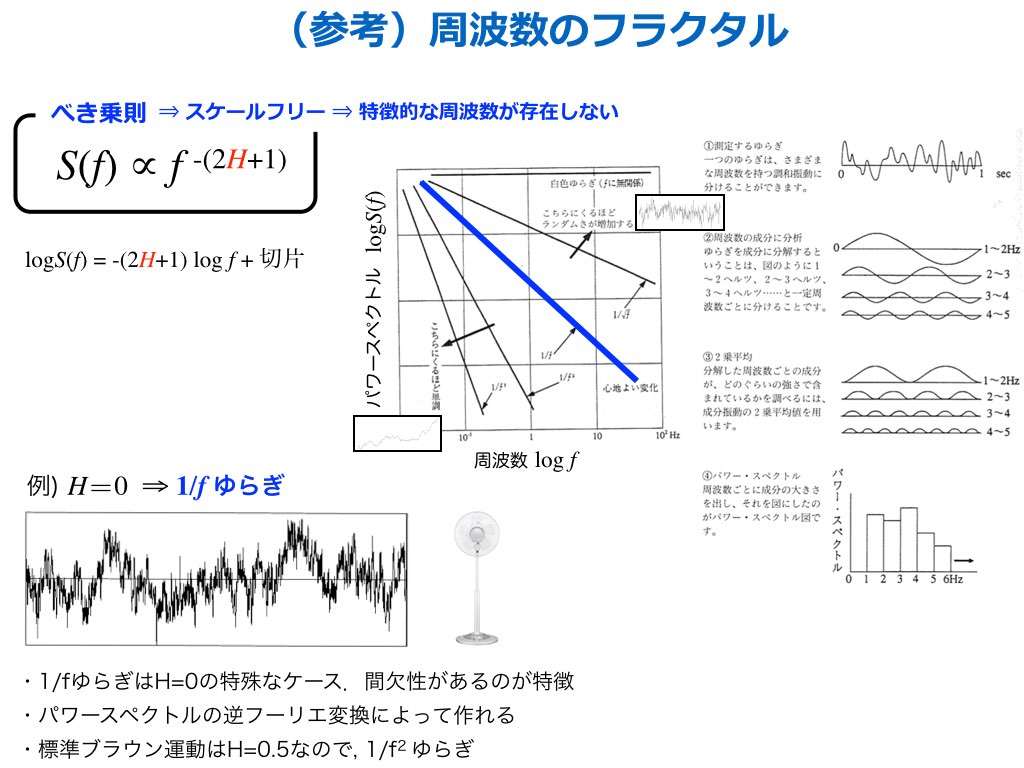

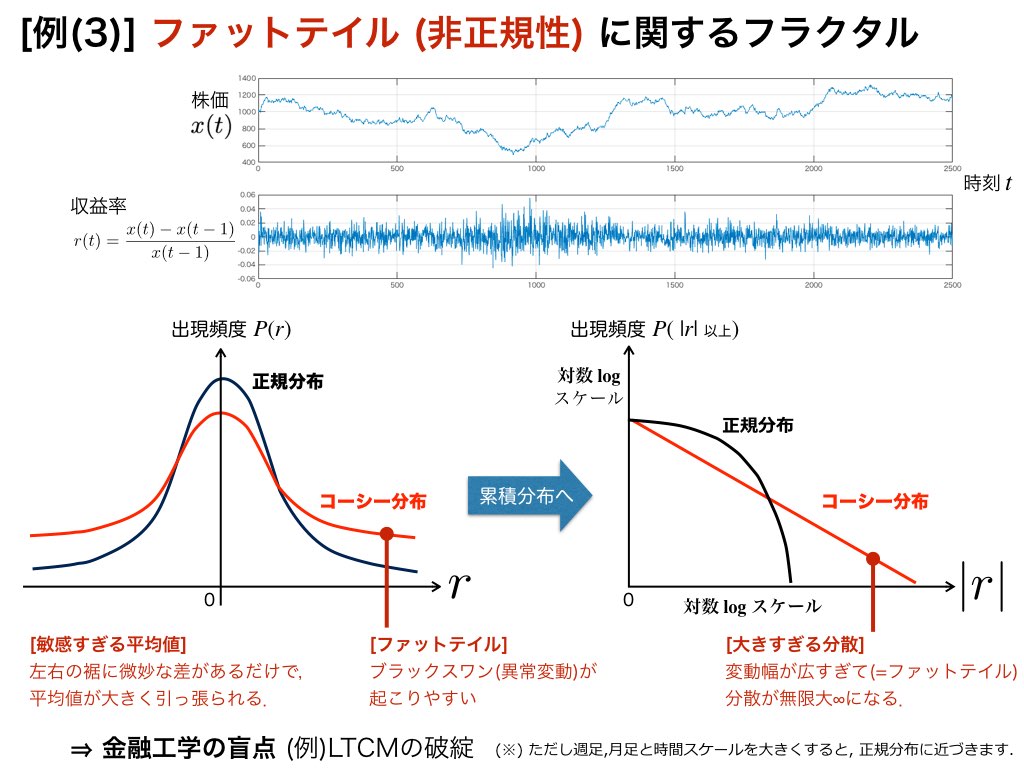

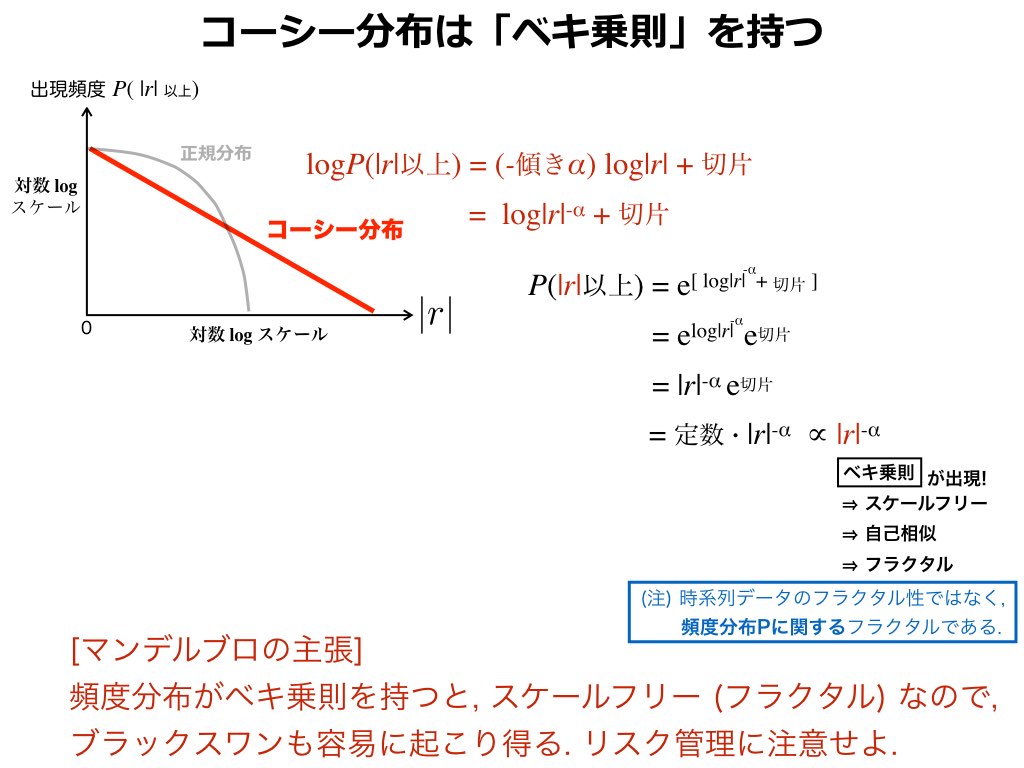

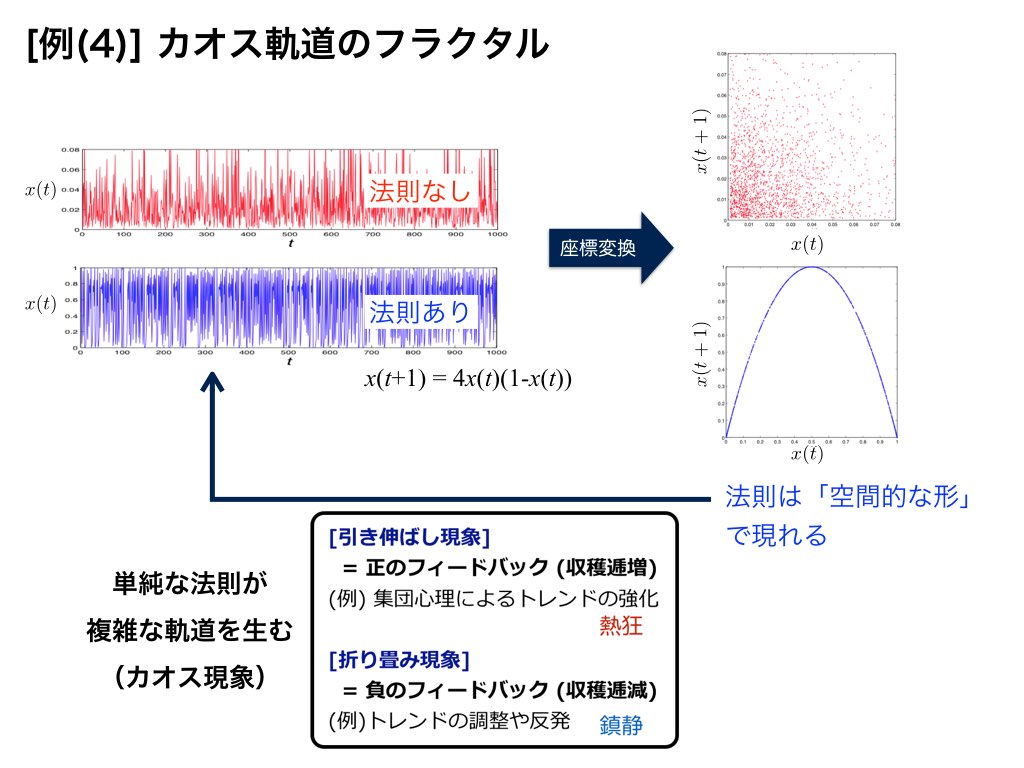

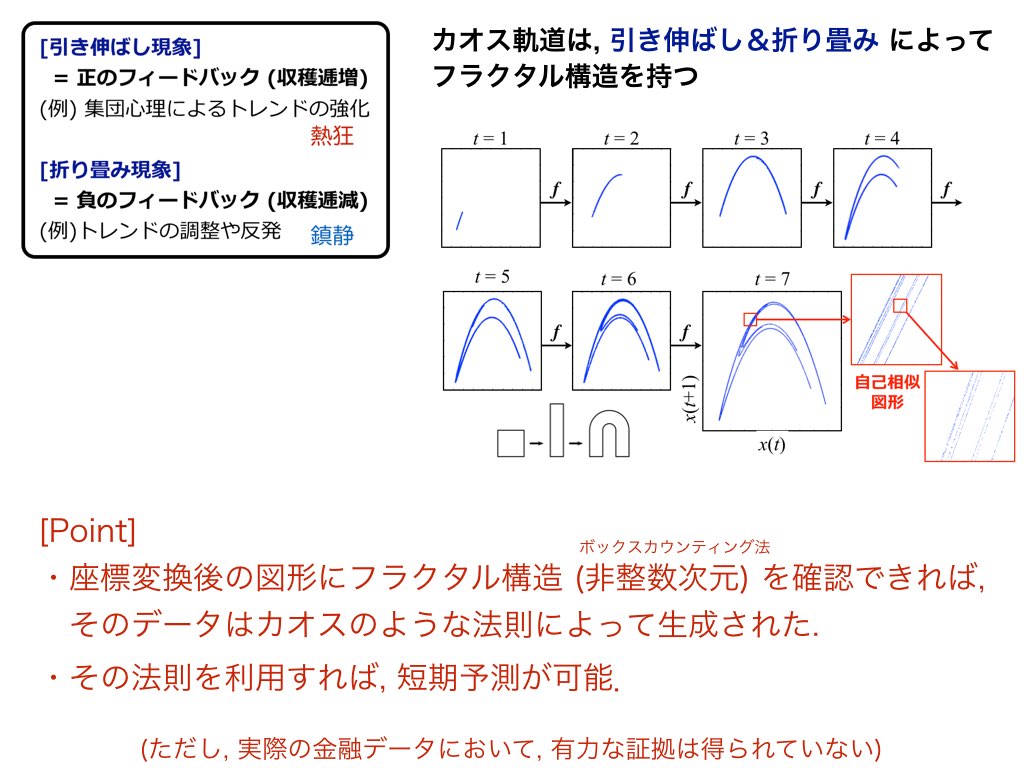

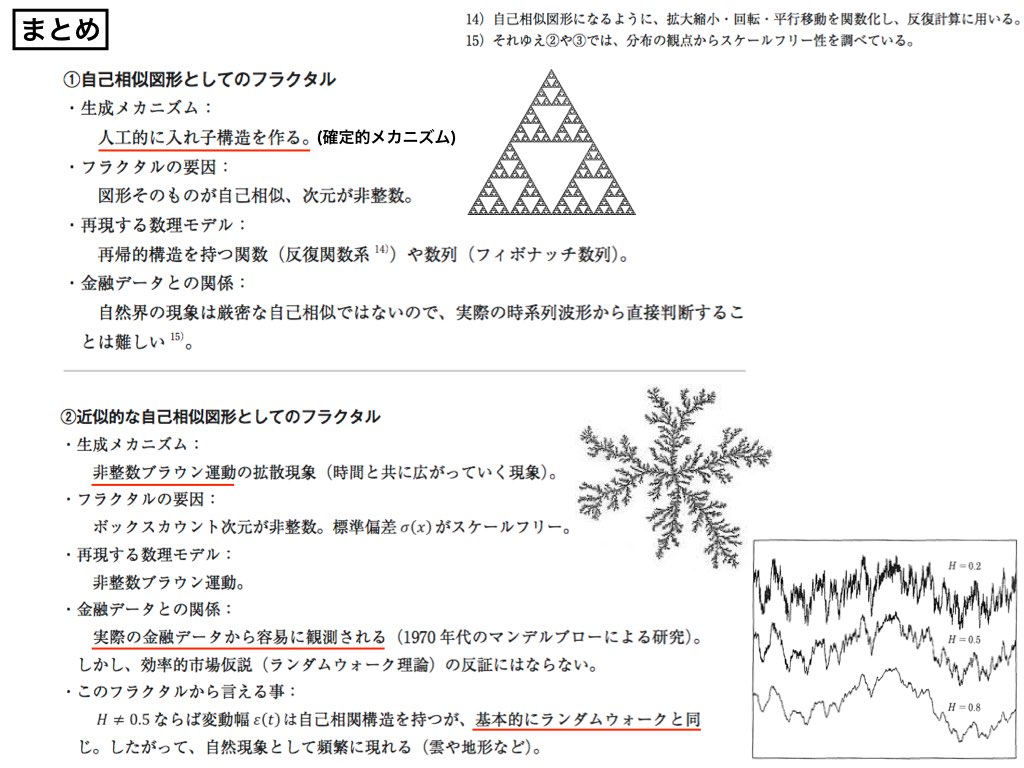

金融市場におけるフラクタル性とカオス性

可視化ツールとしてのテクニカル分析

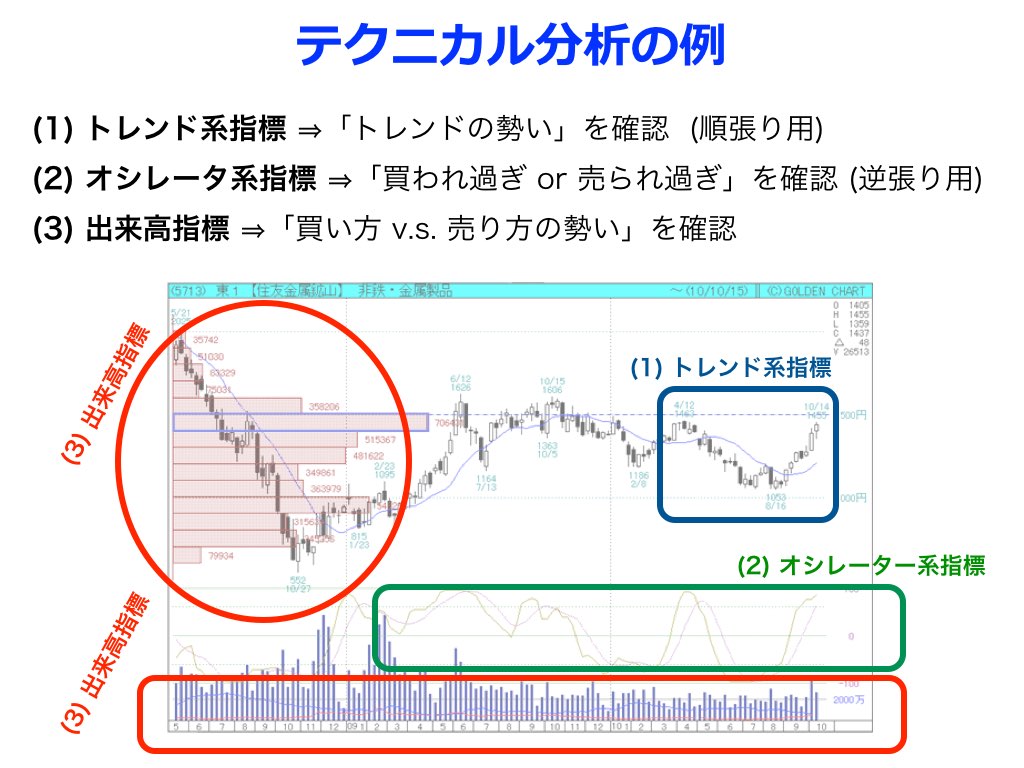

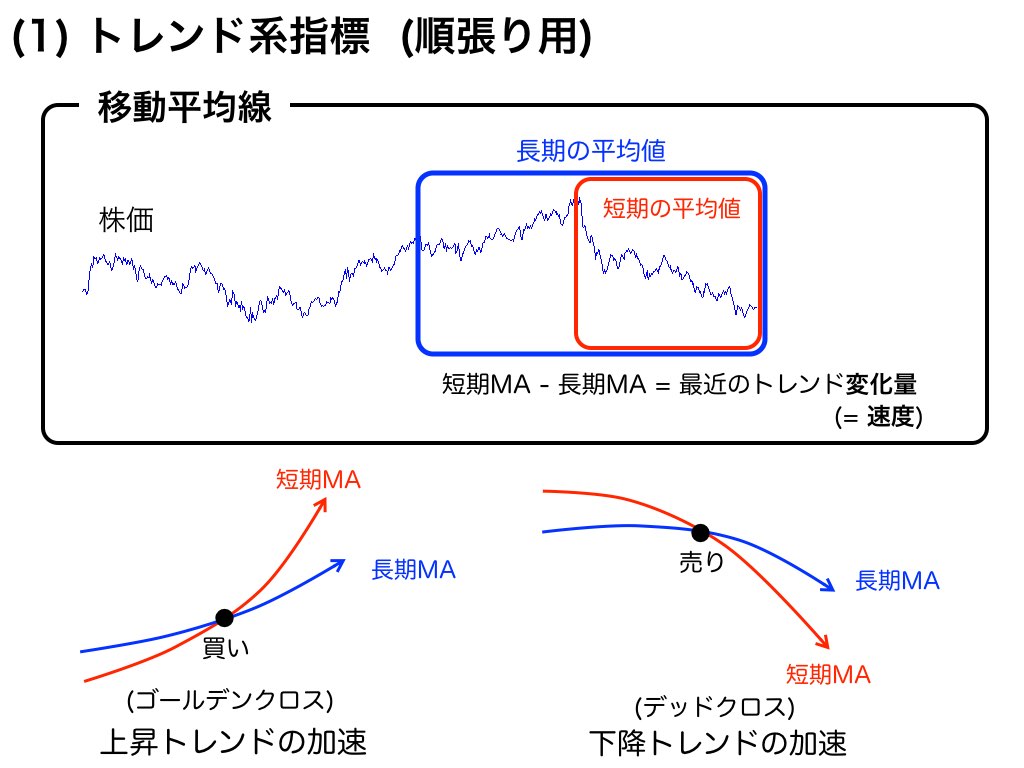

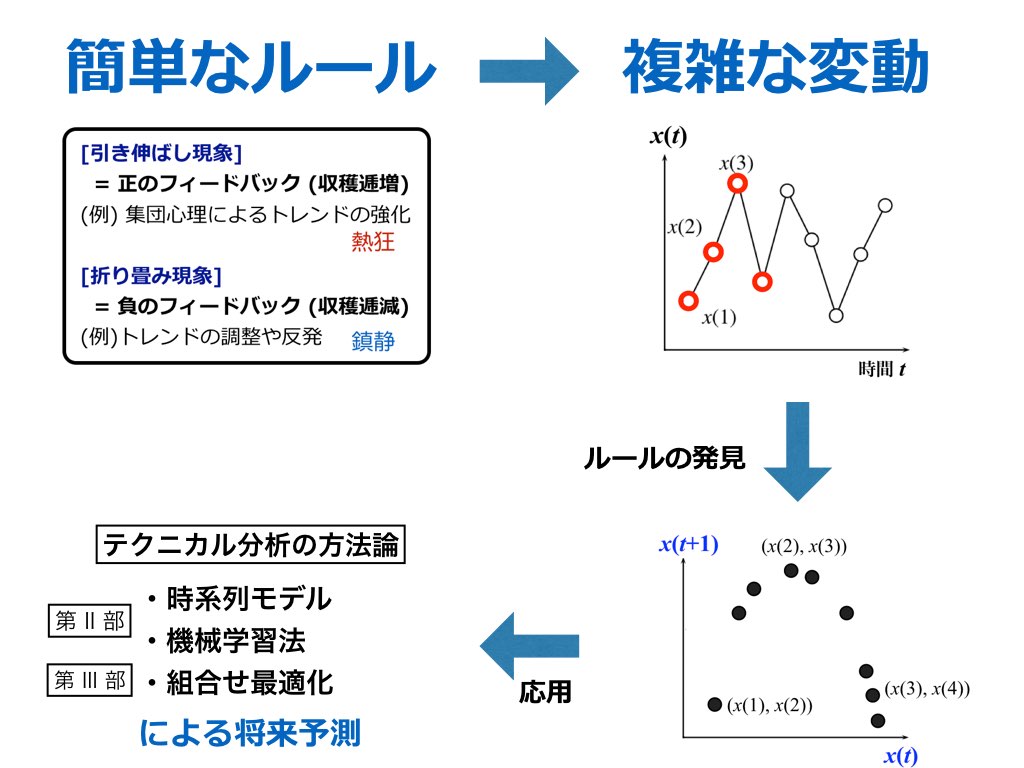

テクニカル分析とは,FX投資などで紹介される「あの手法」です.目的は主に2つあるのですが,みなさん「相場予測」に偏りすぎてはいませんか?もう1つの目的は「現状の把握」です.時系列チャートを眺めても動きは複雑ですから,視点を特化して情報を簡略化する必要があります. この視点の違いに応じて様々な計算方法 (テクニカル指標) が考案されています.

相場予測に偏向しすぎると賛否両論の対立になりがちですが, 現状把握ツールまたは情報圧縮ツールとして考えれば, テクニカル分析の有用性はもっと理解されるばずです.

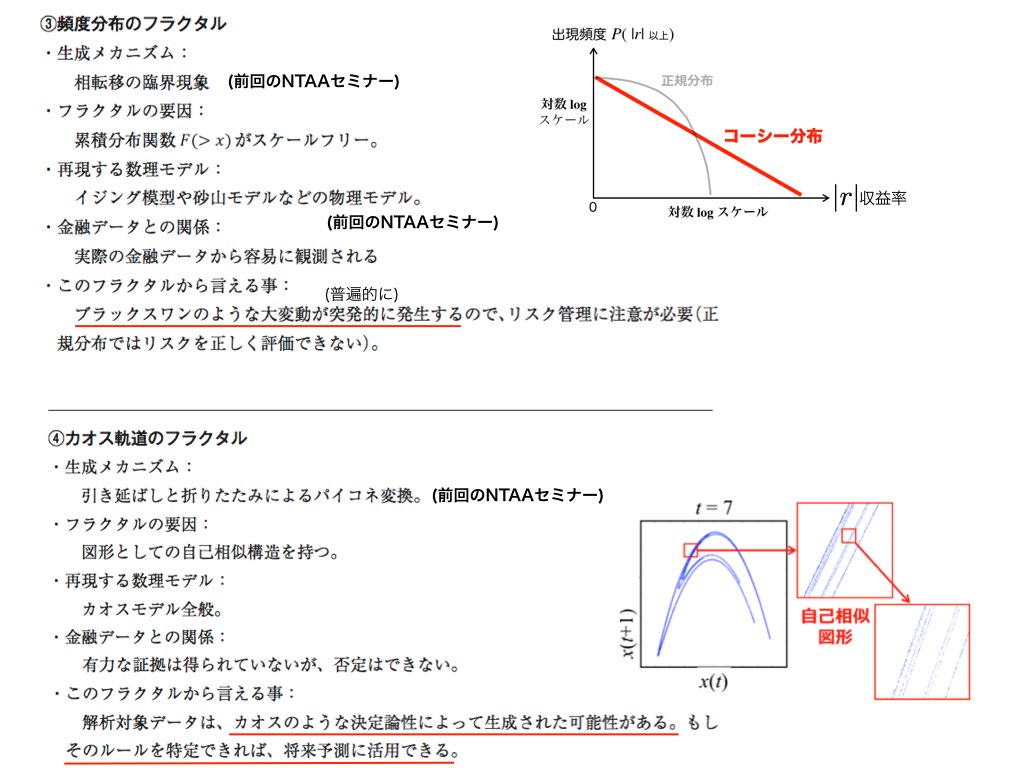

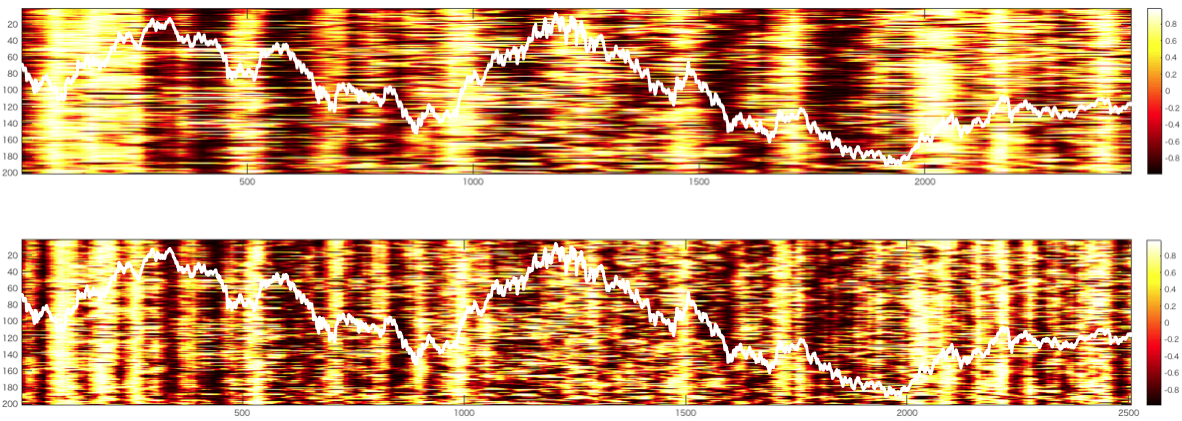

テクニカル指標のRCI(Rank Correlation Index)を用いて,金融市場全体を可視化した様子を図1に示します.

図1: RCIによる金融市場(=複雑系)全体の可視化.1995年からの約10年間.横軸は時間[日],縦軸は銘柄番号.色の濃淡が RCIの数値を示す. 上図と下図においてRCIのパラメータが異なる.図中のグラフはTOPIX(市場平均)の時系列変動.

RCIは「時間軸座標と価格変動の相関係数」ですので,これを「TOPIXと個別株の相関係数」に置き換えれば CAPMの「ベータ値(β)」も可視化できます.そして回帰式の残差を平均化することで「アルファ値(α)」も可視化できます. これらを視ると,βとαは理論どおり一定値ではなく,動的に変化していることが一目瞭然になります.

このように,金融市場全体の様子を1枚の図で表現できますので,

・全体の動的変化を把握できる.

・個別銘柄の連動性や非連動性を把握できる.

・誌面に限りのある論文等において,使用した全データをビジュアルで紹介できる.

・ネクタイやTシャツ等のデザインとして使えそう.

などのメリットがあります.

RCI(50日)による動画 (左下の赤棒はTOPIXです)

RCI(100日)による動画

RCIは「時間座標軸と株価の相関係数」なので,「+1に近づくほど上昇トレンド,-1に近づくほど下降トレンド」を意味します. RCIによって市場全体を可視化すると,まるで生き物のように見えませんか?